世界银行(下称“世行”)在最新发布的2021年1月期《全球经济展望》(下称“展望”)中称,假设2021年大规模推广新冠病毒疫苗接种,预计2021年全球经济将增长4%。

不过,世行也表示,如决策者不果断采取措施遏制疫情蔓延和实施促进投资的改革,复苏可能会缓慢乏力。

同时,世行在该《展望》中称,包括中国在内的新兴市场和发展中经济体,国内生产总值(GDP)总量在2020年收缩2.6%之后,预计将在2021年将增长5%,其中中国将增长7.9%。

世界银行集团行长戴维·马尔帕斯表示:“尽管全球经济似乎已进入缓慢复苏,但决策者在努力确保依然脆弱的全球复苏获得动力并为强劲增长奠定基础之际,在公共卫生、债务管理、预算政策、中央银行业务和结构性改革等诸多领域面临严峻挑战。为了克服疫情的影响并抵御投资逆风,需要大力推动改善营商环境,增加劳动力和产品市场的灵活性,并加强透明度和治理。”

2021年美国GDP增长3.5%

世行指出,虽然全球经济在2020年萎缩4.3%之后又恢复增长,但新冠肺炎疫情可能长期抑制经济活动和收入增长。

“短期首要政策重点是控制疫情蔓延并确保快速和广泛地部署疫苗。”世行在《展望》中称,“为支持经济复苏,各国需要促进再投资周期,目的是实现较少依赖政府债务的可持续增长。”

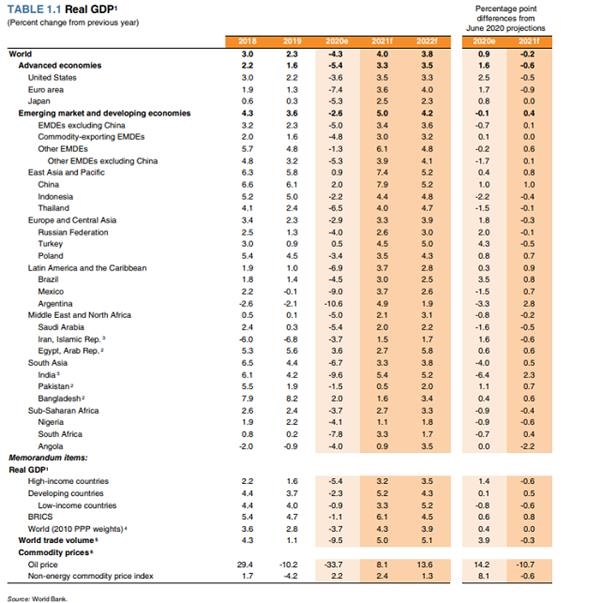

据世行估计,2020年全球经济活动崩溃的严重程度略轻于此前的预测,主要原因是发达经济体的收缩程度略浅而中国的复苏更为强劲。与此相反,大多数其他新兴市场和发展中经济体的经济活动受到的影响比预期更为严重。

对于2021年经济前景,世行表示,近期前景仍然高度不确定,仍有可能出现不同的增长结果:在悲观情景下,感染率继续上升,疫苗延迟推出,这可能将2021年的全球经济增长限制在1.6%。而在乐观情景下,疫情得到控制,疫苗接种进程加快,全球增长则可能加速至近5%。

具体而言,在2020年据估计收缩3.6%之后,世行预计2021年美国GDP将增长3.5%;欧元区继2020年下滑7.4%之后,预计今年产出增长3.6%;日本的经济活动在刚刚过去的一年收缩5.3%,预计2021年增长2.5%。

如前所述,在包括中国在内的新兴市场和发展中经济体,GDP总量在2020年收缩2.6%之后,预计将在2021年增长5%。世行并预计中国经济在2021年将增长7.9%。

在不包括中国的情况下,新兴市场和发展中经济体在2020年收缩5%之后,预计2021年将增长3.4%;在低收入经济体,经济活动在2020年收缩0.9%之后,预计2021年将增长3.3%。

东亚太平洋地区有望在中国带动下增长7.4%

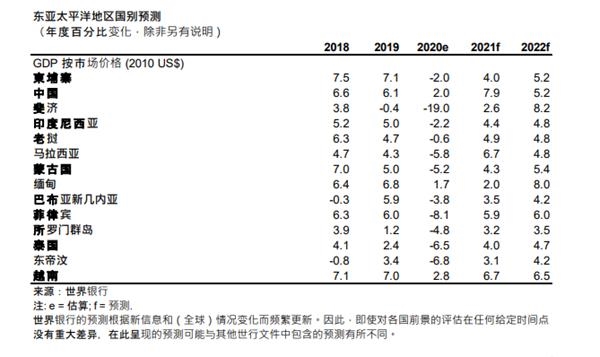

世行表示,据估计2021年东亚太平洋地区的经济增速放慢至0.9%,但新冠肺炎疫情冲击的严重程度并不均衡。

譬如,中国和越南有效控制了病毒扩散,据估计2020年的GDP分别增长2%和2.8%。经济活动得到生产和出口恢复的支撑,刺激措施带动的公共投资起了进一步的促进作用。

不过,世行表示,该地区其他经济体遭受了严重的产出损失。下滑幅度最大的经济体是那些延长封锁期限而且国内出现大规模爆发的国家(菲律宾),或国内政策不确定的国家(马来西亚、泰国、东帝汶),以及那些严重依赖旅行和旅游业的国家(斐济、泰国、帕劳、瓦努阿图)。

世行预测,在中国经济回升的带动下,预计该地区的经济增长将在2021年加速至7.4%,其前提是2021年一季度在各个经济体先后开展有效的疫苗接种。

尽管如此,世行预计该地区的经济活动水平到2021年下半年仍将低于疫情之前,这反映出新冠肺炎疫情造成的持久性损害。

疫情扩大债务积累风险

此次,世行还在本期《展望》中集中探讨了疫情如何扩大了债务积累的风险,在缺乏协调一致的改革努力的情况下将会如何长期抑制增长,以及新兴市场和发展中经济体利用资产收购计划作为货币政策工具会带来哪些风险等问题。

世行表示,与过去的严重危机一样,疫情预计将对全球活动造成长期不利影响。由于许多发达经济体投资不足、就业不足和劳动力下降,有可能导致预期的未来十年全球经济增速放缓进一步加剧。如果以史为鉴,假使决策者不实行全面改革以增强公平和可持续经济增长的基本驱动力,那么全球经济将面临增长率令人失望的十年。

世行建议,决策者需要继续维持复苏势头,逐步从收入支持转向促进增长的政策。从长远来看,在新兴市场和发展中经济体,以改善卫生和教育服务、数字基础设施、气候韧性和营商及治理实践为目标的政策将有助于减轻疫情造成的经济损失,减少贫困和促进共同繁荣。在财政状况薄弱和债务增加的情况下,旨在刺激有机增长的体制改革尤为重要。在过去,改革努力带来的增长红利得到了投资者的认可,提升了他们的长期增长预期并增加了投资流量。

世行表示,某些新兴市场和发展中经济体的中央银行已使用资产收购计划来应对疫情带来的金融市场压力,这在许多情况下尚属首次。在针对市场失灵时,这些计划在危机初期阶段似乎有助于稳定金融市场。但在那些持续扩大资产收购并将其看成是为财政赤字融资的经济体,这些计划可能削弱中央银行的运营独立性,冒着货币疲软从而失去通胀预期锚定的风险,并增加了对债务可持续性的担忧。