2020年A股迎来IPO大年。

4614亿元! A股今年IPO募资额创10年新高

数据显示,截至12月25日,今年A股共有386家公司登陆A股,通过IPO合计募资4614亿元,创下自2011年以来IPO募资金额的10年新高。2020年科创板募资金额高达2179亿元,位居四大市场首位。

注册制之下,优胜劣汰的市场环境有所加强,不同质地新股上市后估值水平快速分化。今年内既有万泰生物、立昂微、斯达半导等涨幅惊人的新股,也有5只核准制新股上市首日即开板,20多只新股年内跌破发行价。

数据显示,2020年(截至12月25日,下同)A股上市公司通过IPO合计募资4614亿元,相较2019年全年的2532亿元同比增长80%,同时也创下自2011年以来IPO募资金额的10年新高。

分市场看,2020年科创板募资金额高达2179亿元,位居四大市场首位,而主板、创业板和中小板募资金额之和也不过2435亿元。

2019年7月22日科创板开板迎来第一批企业上市,经过一年多时间发展,目前科创板募资额已与其他三大市场之和相仿。具体来看,去年中芯国际成为科创板的募资王,最终募资总额达532亿元,远高于第二名的奇安信的57亿元。

从上市公司数量看,截至12月25日,2020年已过会公司总数为586家(包括已过会尚待发行企业),其中主板121家,中小板52家、创业板201家、科创板212家。

从上市数量看,2020年已发行上市的企业数量达386家,在过去10年中排名第二位,仅次于2017年的438家,同比去年的203家大增91%。

今年10月,国务院提出“全面推行、分步实施证券发行注册制”,注册制的实施有力地推进了科创板和创业板的上市速度。

12月21日,安永发布一份《中国内地和香港首次公开募股(IPO)市场调研》报告显示,今年通过注册制发行的IPO项目已经超过审核制,数量和筹资额分别占全年总量的53%和61%。A股市场展现出积极拥抱注册制的态势,注册制下的排队企业占A股全部排队上市企业近八成。

德勤中国预计,2021年上交所科创板预测将有约150~180只新股上市,融资约2500亿~3000亿元;140~170家企业则将于创业板上市,融资约1400亿~1700亿元;主板和中小企业板预计大约120~150只新股上市,融资约1300亿~1700亿元。换言之,2021年整个市场的融资金额预计将高达5200亿~6400亿元。

市场人士指出,证券发行注册制带动了资本市场关键制度创新,同时完善了多层次资本市场体系,将助力深化改革A股市场。德勤中国表示,2021年A股新股市场将会进一步扩容,虽然大部分发行人仍然会以中小规模为主,但是预计每个市场均将迎来更多新股发行,募集更多资金。

全球半挂车龙头将登陆A股 中集车辆创业板IPO申请过会

据深圳证券交易所消息,12月25日,全球半挂车和专用车高端制造龙头中集车辆创业板IPO申请,正式获上市委审议通过,将成为注册制下又一家创业板上市公司。这意味着,A股资本市场高端制造板块将新增一个重要的全球龙头股,将给A股高端制造板块带来新的想象空间。

公开资料显示,中集车辆主要从事半挂车及专用车上装的制造及销售业务,是全球半挂车以及专用车上装生产企业龙头,也是中国领先的冷藏厢式车厢体制造和销售企业。

公司自2002 年进入半挂车行业以来,已经连续七年实现了半挂车销量全球第一,行业龙头地位稳固,目前公司在全球主要市场均拥有知名品牌:在国内,中集车辆运营着“通华”、 “华骏”、“深扬帆”、“瑞江汽车”、“凌宇汽车”、“梁山东岳”等行业知名品牌;在北美,运营着“Vanguard”、“CIE”等知名品牌;在欧洲,公司运营着“SDC”和“LAG”两个历史悠久的知名品牌。

值得注意的是,在登陆A股创业板之前,2019 年7月,中集车辆已在香港联交所上市。“A+H”上市可以使公司充分利用两个资本市场优势,有效拓展公司后续融资渠道及方式。同时,由于“A+H”上市公司须符合两个上市地的法律、会计、监管等方面的规则,将促使公司提升治理水平。

本次IPO募集资金拟投资项目围绕主营业务进行,将分别用于数字化转型及研发项目、升级与新建灯塔工厂项目、新营销建设项目、偿还银行贷款及补充流动资金。

2020年前三季度,中集车辆实现营业收入超过人民币188.0亿元,同比增长7.3%,经营性现金流近人民币16.1亿元,同比增长26.2%。在新冠肺炎疫情的笼罩之下,公司逆势而上,录得稳健的财务状况。

公司表示,将以本次 A 股上市为契机,进一步建设和完善全球半挂车、专用车上装和冷藏厢式车厢体的高端制造体系。同时,为有效应对全球贸易逆风的影响,公司将经营理念向“跨洋经营,当地制造”进行升级,以构建在全球经济新常态下的良好韧性。

财达证券IPO闯关成功河北首家上市券商来了

河北首家券商IPO成功过会!在12月24日召开的发审委第180次会议上,财达证券首发申请获得通过,A股上市券商(仅统计直接上市)将增至41家。

财达证券拟于上交所主板上市,本次拟发行股份不超过50,000.00万股,且全部为公开发行新股。此次IPO保荐机构为中信建投证券。

招股书显示,财达证券主要经营与股票、债券、期货、金融衍生品等证券相关的经纪、交易投资、信用交易、投资银行和资产管理等业务。公司成立于2002年4月25日,注册资本27.45亿元。

财达证券称,本次发行募集资金扣除发行费用后,将全部用于补充公司的营运资金,以支持各项业务发展,包括进一步巩固传统经纪业务、扩大资本中介业务的资金配置规模、适当增加证券投资业务规模、加大对资产管理业务的投入、全面提升投资银行业务实力等。

在业绩方面,2016年、2017年、2018年、2019年和2020年1-6月,财达证券的营业收入分别为182,659.45万元、146,944.69万元、146,065.93万元、181,326.03万元和105,649.19万元,净利润分别为65,665.11万元、29,691.90万元、7367.49万元、60,924.61万元和20,898.35万元。2020年1-6月,财达证券的营业收入较去年同期增幅为7.63%,净利润较去年同期降幅为46.00%。

截至2019年底,财达证券共有股东26家。其前五大股东持股比例合计超过70%,其中唐山钢铁集团有限公司为财达证券的控股股东,持股占比38.35%。

目前,财达证券拥有证券经纪、证券自营、信用交易、资产管理、投资银行、期货经纪等业务。其中,经纪业务一直是财达证券主要的营业收入来源,对公司整体业绩具有重要影响。

IPO市场动态周报(2020年12月19日-2020年12月25日)

一、IPO市场综述

据全景数据监测显示,截止12月25日,IPO信息披露在审企业共计981家,其中,传统板块190家(上交所主板、深交所主板、中小板),上交所科创板和深交所创业板共计720家,新三板精选层71家。

本周(12月19日-12月25日),15家企业上会,全部企业审核通过。

据全景数据监测显示,12月19日至12月25日期间,IPO企业相关新闻共有11576条。本期市场关注热点有:“‘补血’迫切 15家中小银行候场A股IPO”;“暂缓上市后,蚂蚁集团首次公开发声”;“3000亿巨头东风集团闪电过会 10大看点最全解读”;“证监会回应IPO节奏放缓:并不存在刻意收紧的情况”、“7万市值顶格打新!医药、锂电股领衔本周申购 12家待发!月内新股最高盈利近10万”, “沪深交易所正在修订退市相关规则并于近期公布并征求意见”等。

据全景数据监测显示,12月19日-12月25日,资本市场IPO在审企业相关敏感新闻316篇,涉及京东数科、倍特药业、广州银行、新益昌、华纳药厂、齐鲁银行、大自然户外、华夏万卷、泽生科技、科汇股份等141家IPO企业。

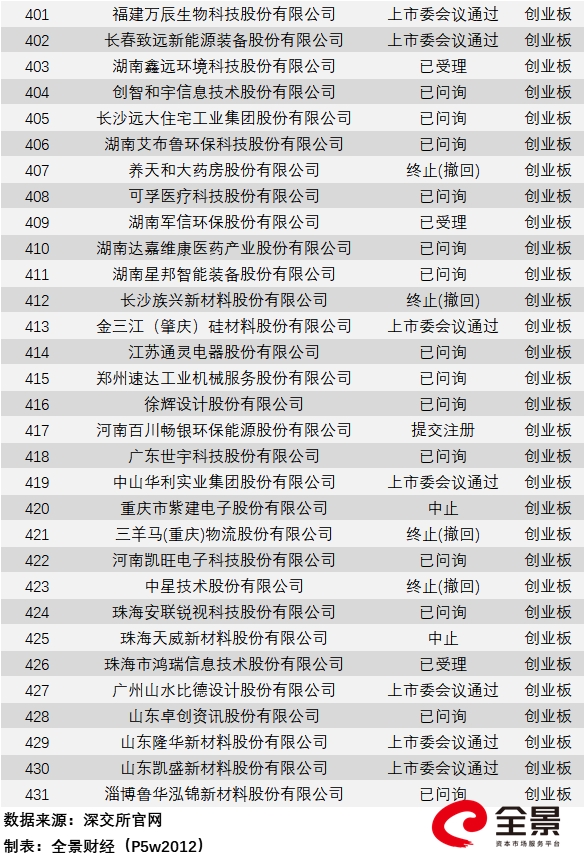

(一) 传统板块

据证监会公开数据显示,截止12月25日,共计190家(上交所主板、深交所主板中小板)企业进行IPO申请。

预披露企业65家,数量最多

据证监会最新数据显示,截止目前,占比最高的是预披露企业,共计65家,占比34%;已反馈56家,占比29%。

图1:传统板块受理状态

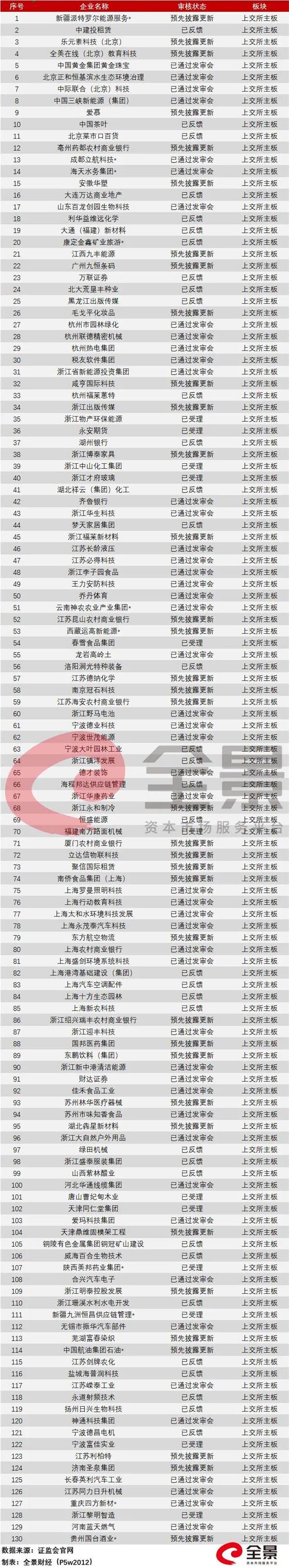

(二) 科创板和创业板

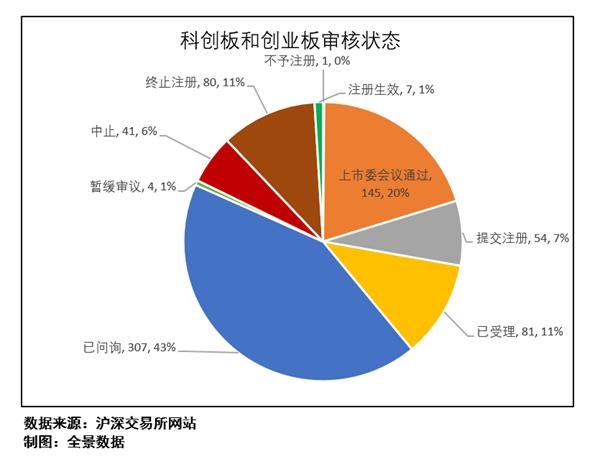

据上交所和深交所网站公开数据显示,截止12月25日,IPO申请企业720家企业。

已问询企业已达305家

据上交所和深交所网站公开数据显示,截止目前,已问询307家,占比43%;上市委会议通过145家,占比20%。

图2:科创板和创业板受理状态

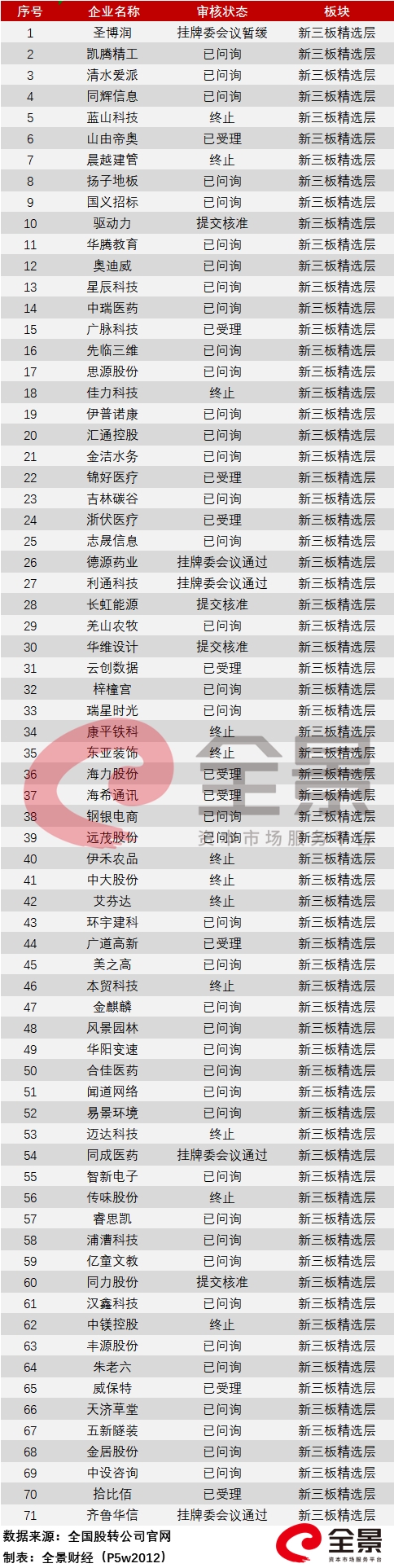

(三) 新三板精选层

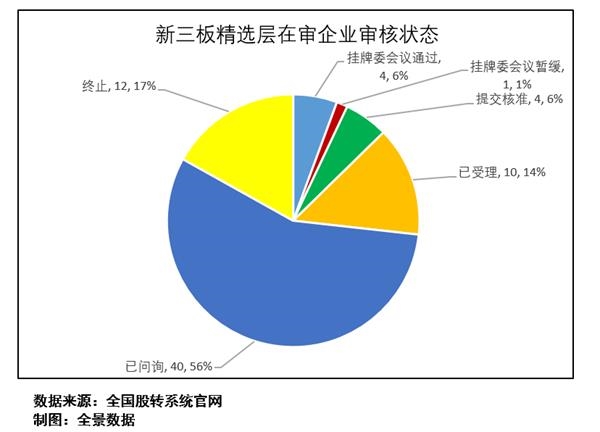

截止12月25日,据全国中小企业股份转让系统网站公开数据显示,共计71家企业申请挂牌新三板精选层。

核准企业41家

据全国中小企业股份转让系统网站公开数据显示,截止目前,问询40家;终止12家;已受理10家。

图3:新三板精选层IPO在审企业审理状态图

二、本周IPO市场动态

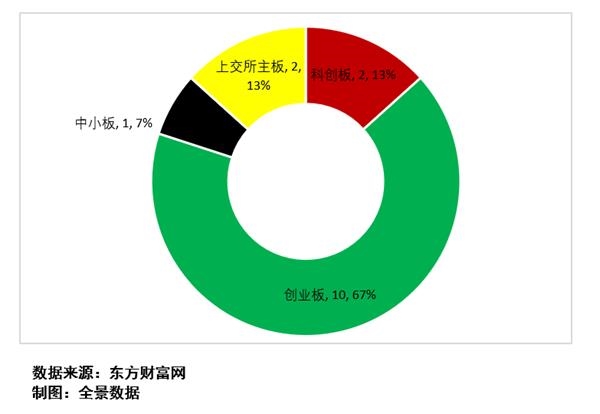

(一) 本周IPO企业上会情况:15过15,通过率100%

本周(12月19日-12月25日),15家企业上会,全部审核通过。

图4:上会通过企业板块分布图

(二) 本周传统板块IPO企业审核状态变化情况

根据证监会网站数据显示,本周(12月19日-12月25日)传统板块共有9家企业审核状态发生变化。

表1:本周传统板块IPO企业审核状态变化表

(三) 询价

据沪深交所网站数据显示,本周新亚电子、西大门、奥普特、三旺通信、博俊科技、江天化学、祖名股份、中瓷电子、火星人等9家企业公布询价结果。

表2:本周新三板精选层IPO企业审核状态变化表

三、下周IPO市场动态

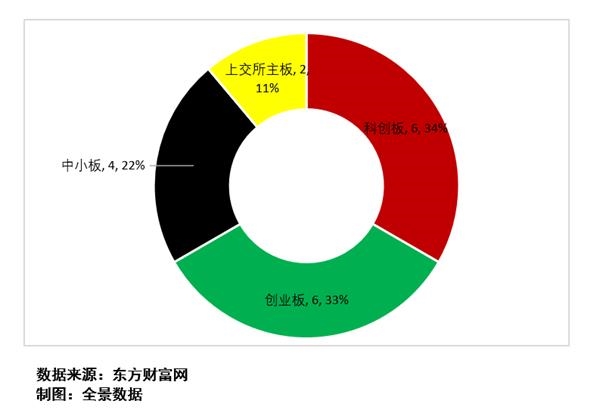

(一) 下周IPO上会情况

下周(12月19日-12月25日)有18家企业上会接受IPO审核,分别为科创板6家,创业板6家,上交所主板2家,中小板4家。

图5:下周IPO上会企业板块分布

(二) 下周IPO申购情况

根据新股发行安排,下周A股将有3只新股申购。

表3:下周申购企业列表

(三) 下周IPO上市情况

根据新股发行安排,下周2家企业上市。

表4:下周上市企业列表

四、IPO 一周舆情汇总

据全景数据监测显示,12月19日-12月25日,资本市场IPO在审企业相关敏感新闻287篇,涉及蚂蚁集团、京东数科、财达证券、重庆银行、艾录股份、森林包装、中集车辆、之江股份、林华医疗、新瀚新材、宾酷网络等。

中国人民银行、中国银保监会、中国证监会、国家外汇管理局将于近日约谈蚂蚁集团,督促指导蚂蚁集团按照市场化、法治化原则,落实金融监管、公平竞争和保护消费者合法权益等要求,规范金融业务经营与发展。

芯愿景因财报更新申请中止审核,而与其同期预披露的奥普特、三网通信等都早已完成上市。近日,21世纪经济报道记者还从知情人士处了解到,截至目前,芯愿景拖欠的557万发票还未完全归还,此外,芯愿景在退出参股公司投资后仍参与股东大会的行为,或涉嫌信披违规等问题。

近日,艾录股份向深交所提交了上市申请书。值得注意的是,这也是该公司第三次申报IPO。《投资时报》研究员查阅该公司招股书注意到,2017年至2019年及2020年上半年,艾录股份的营业收入呈现逐年上升趋势。然而,其毛利率受上游原材料价格影响较大逐步走低,子公司的亏损状态也引发多次问询。

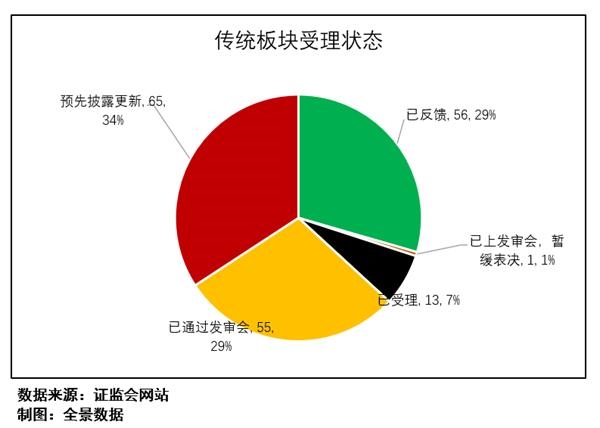

附:最新拟IPO排队名单