概要

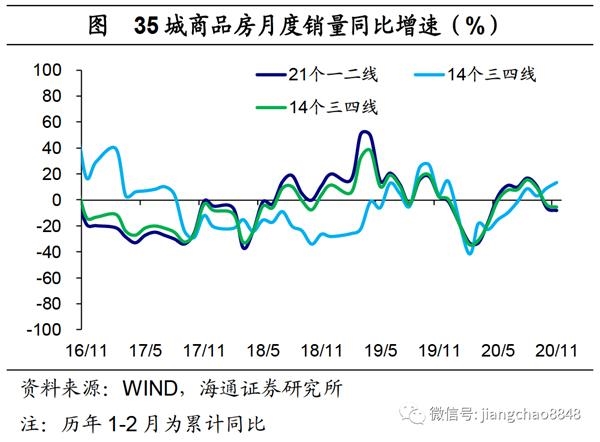

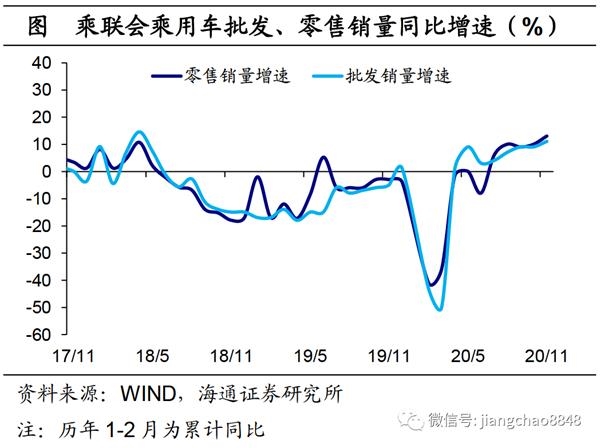

11月已近尾声,从中观高频数据来看,一方面,终端需求稳中有升,三四线城市地产销量增速继续上行,而乘用车批发、零售销量增速双双走高;另一方面,工业生产高位回落,样本钢企钢材产量增速下滑,主要行业开工率也是普遍走低。

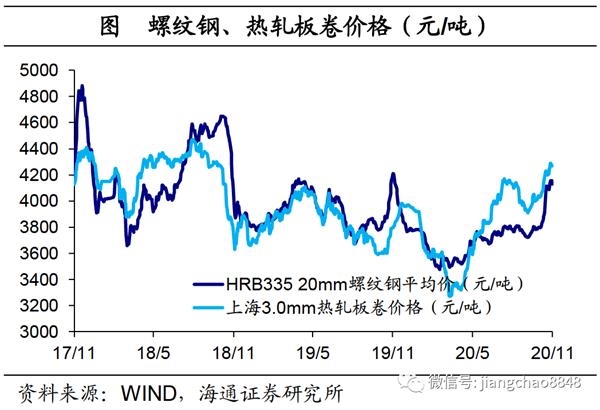

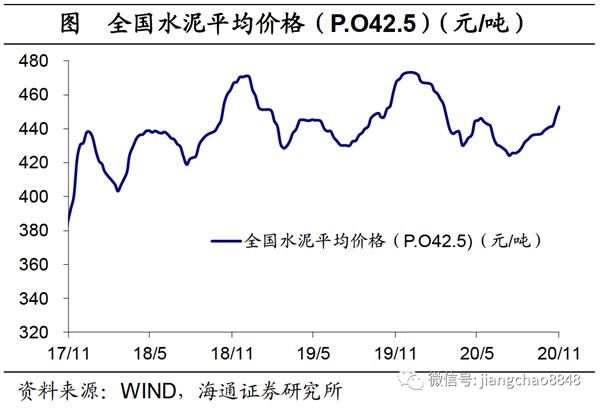

近期国内生产资料价格多数上行,钢铁、水泥等工业品价格呈现出持续回升态势。而从当前经济运行来看,地产、汽车两大终端需求稳中有升,信用扩张的进程也并未止步,在经济复苏延续的背景下,对于工业原料需求依然旺盛,价格上升的势头或将持续。

需求:下游地产、家电走弱,乘用车走强。中游钢铁、水泥走强,化工转弱。上游煤炭、有色走强。交运走强。

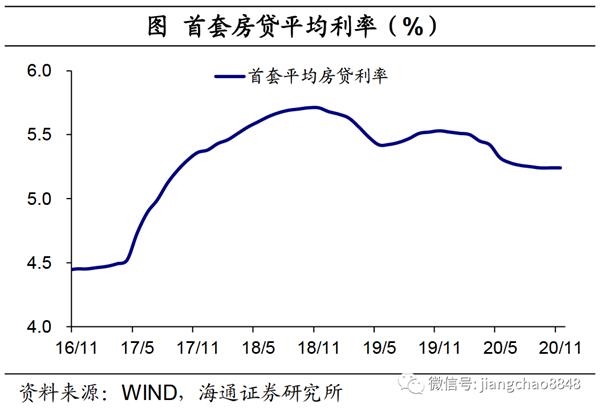

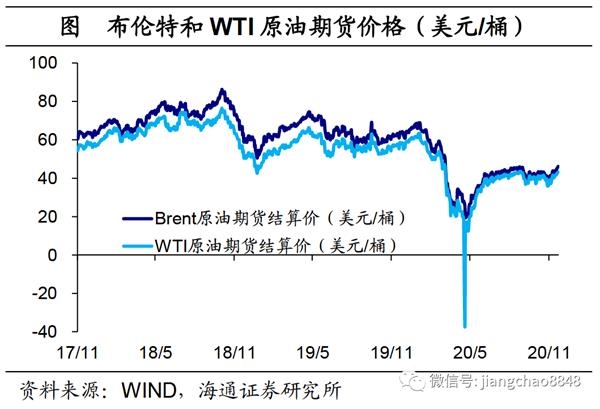

价格:11月首套房贷利率走平,上周国内生资价格多数回升,国际油价上涨。

库存:下游地产回补、乘用车稳定。中游钢铁去化,水泥、化工回补。上游煤炭回补、有色去化。

----------------------------------------

下游行业:

地产:11月前24天35城地产销量增速回落,房贷利率走平。11月41城首套房贷利率继续持平在5.24%。11月前24天35城地产销量增速回落至-5.5%,主要受到一二线城市的拖累,这也使得库存延续回补态势,上周十大城市商品房库销比续升至51.3周,而在全国地产销售中占比更高的三四线城市,其销量增速继续回升。上周土地市场成交仍显冷清,百城土地成交面积同比降幅扩大,溢价率也同步回落。

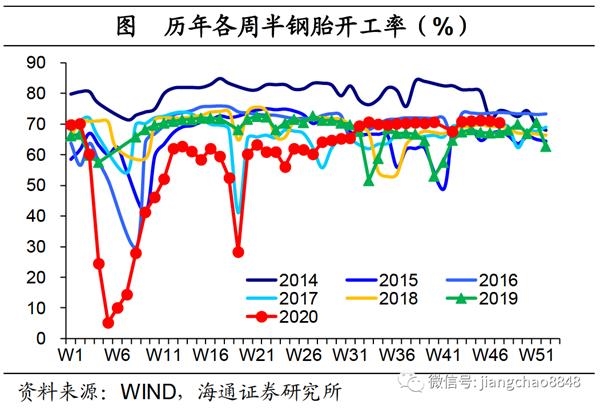

乘用车:11月前22天乘用车批零增速回升,开工率高位略降。11月前22天乘联会乘用车批发、零售销量增速分别升至11%、13%,均创下18年5月以来增速新高,指向下游需求依然偏强。而生产仍处高位,上周半钢胎开工率虽略回落至70.6%,但尚处于17年以来同期新高。近期国务院部署鼓励各地增加号牌指标投放,行业需求或将继续得到释放。

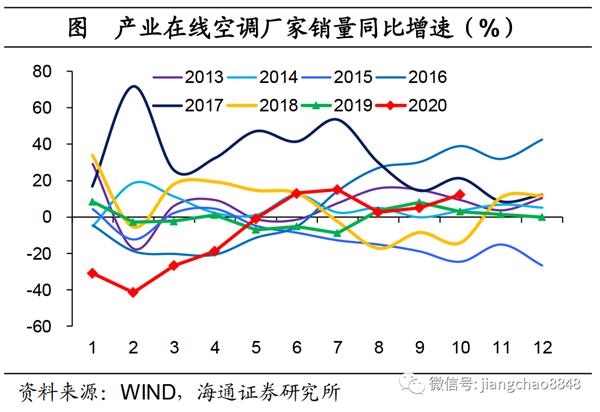

家电:10月三大白电出口增速涨少跌多,厂家销量增速回升。10月海关总署三大白电出口增速涨少跌多,其中受去年同期高基数影响,冰箱和洗衣机出口增速分别降至42.5%、-11.2%,而空调出口增速在低基数下降幅收窄至-4.6%。10月产业在线空调和洗衣机厂家销量增速分别回升至12.4%、13.1%,生产旺盛使得空调和洗衣机厂家库销比也分别同步上行至1.95和0.27。

中游行业:

钢铁:上周钢价涨、毛利分化,钢材产量增速降,库存去化。上周钢价螺纹、热板均升,但受原料价格同步上行影响,吨钢毛利走势有所分化,螺纹回落而热板走高。需求端持续改善,上周样本钢厂钢材库存和钢材社会库存双双去化。而生产略有放缓,上周全国高炉开工率微降至67.3%,受去年同期高基数影响,样本钢厂钢材产量增速下滑至4.9%,特别是螺纹产量增速显著回落。

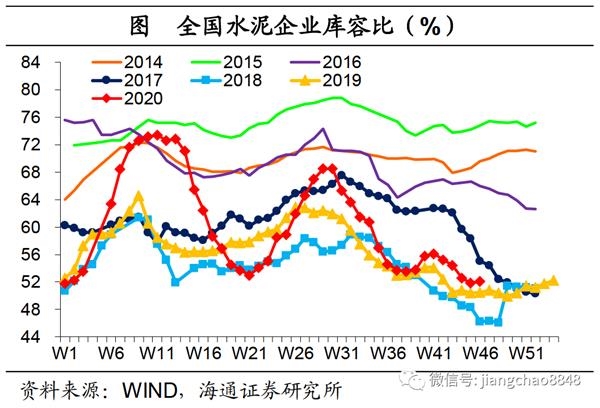

水泥:上周全国水泥市场均价继续上行,企业库容比回升。上周全国水泥市场均价继续上行,环比增速略回落至0.9%,水泥企业库容比有所回升至52.1%。11月中下旬,国内水泥市场需求趋于稳定,南方地区表现旺盛,企业发货基本保持前期水平,带动水泥价格延续升势为主。分区域来看,华东、中南地区水泥价格均有上调,西南稳中有升,而华北、东北和西北地区保持平稳。

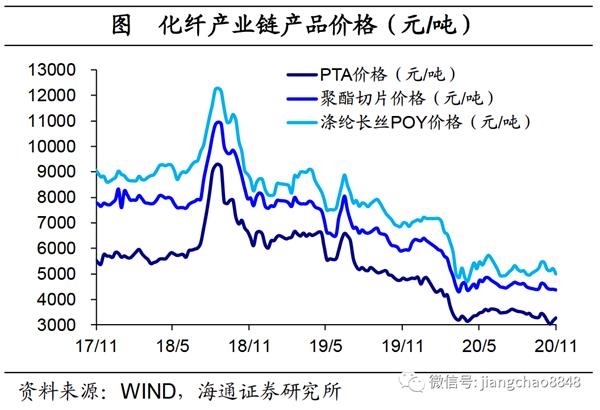

化工:上周PTA产业链价格涨少跌多,涤纶POY库存回补。上周PTA产业链产品价格涨少跌多,其中仅PTA价格上升,而聚酯切片、涤纶POY价格均有回落。生产随需求呈现同步转弱迹象,上周PTA产业链负荷率涨少跌多,其中仅PTA工厂略升,而聚酯工厂、江浙织机均降,但三者仍处于历年同期高位。生产较需求偏强使得库存回补,上周涤纶POY库存天数上升至18.5天。

上游行业和交运:

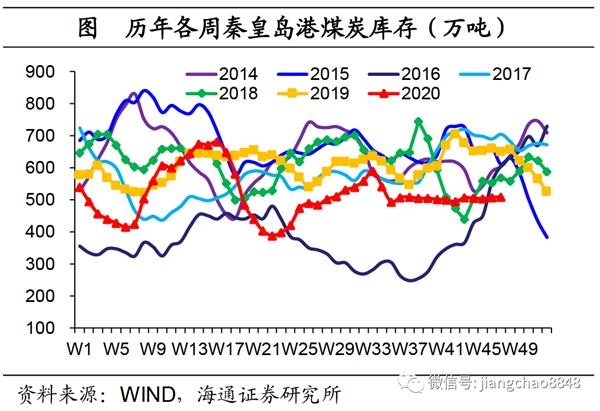

煤炭:上周煤炭价格有平有涨,秦皇岛港口煤炭库存回补。上周煤炭价格有平有涨,其中动力煤、无烟煤、秦皇岛港煤价格均有上行,而焦煤价格走平。上周秦皇岛港口煤炭库存回补,仍处历年同期偏低水平。

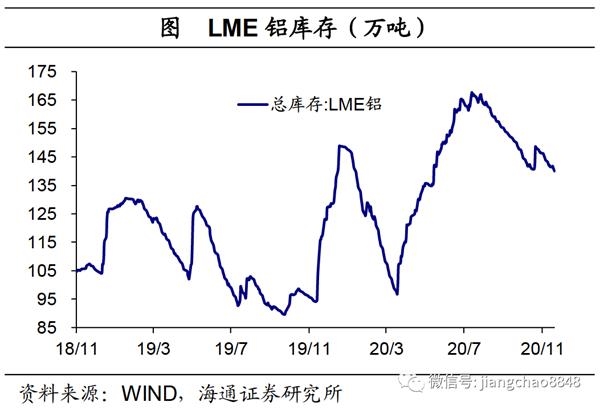

有色:上周LME铜、铝价格均升,铜、铝库存双双下滑。上周基本金属价格涨多跌少。全球大型铜和白银生产商波兰KGHM上周四表示,员工中出现了新冠病毒确诊病例,一些矿山或冶炼厂因此面临关闭的风险,上周铜价均值回升。德国政府表示将提供约35.6亿美元为环保汽车的研发和生产提供支持,上周铝价均值上行。

大宗商品:上周原油均价回升,CRB指数上行,美元指数回落。阿联酋能源部长称,阿联酋一直是欧佩克的忠实成员,并决定遵守目前与欧佩克的石油减产协议,上周原油均价回升。上周CRB指数均值上行。美国克利夫兰联储行长和达拉斯联储行长均表示担忧疫情复燃对美国经济的影响,但都拒绝加大货币刺激力度,美元指数均值回落。

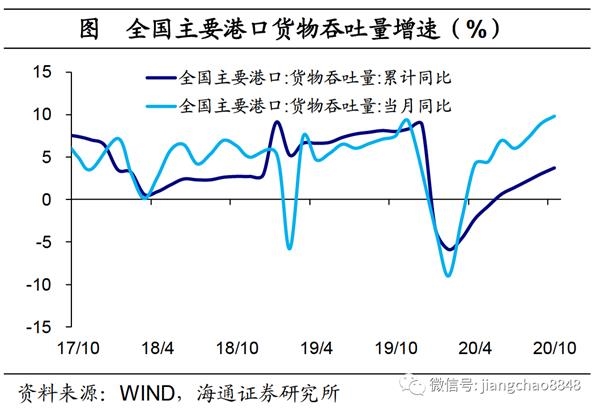

交通运输:10月港口货物吞吐量增速上行,上周BDI、CCFI均升。10月全国主要港口货物吞吐量同比增速继续上行至9.8%,印证出口增速明显改善。上周集散运表现均佳,BDI和CCFI指数双双回升。上周公路物流运价指数微降。