1、社融增速继续攀升,政府债发行是主要支撑。

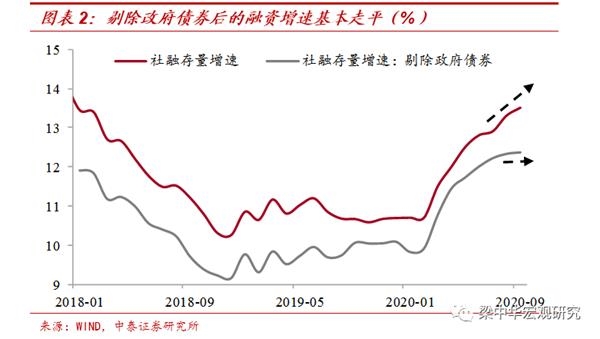

9月新增社融3.48万亿,同比多增9630亿,社融存量增速进一步攀升至13.5%。

分项来看,9月份向实体投放人民币贷款1.9万亿,同比多增1600亿元。企业债券净融资1400多亿,同比减少1000亿元,或与近期发债成本持续上行有关。新增非标融资26亿元,同比多1100亿。政府债券净融资1万多亿元,同比大幅增加了6300亿元,政府债券连续两月超1万亿,仍是推升社融的主要因素。剔除政府债券的话,9月其他类别的融资增速基本走平。

2、居民贷款同比增加,企业贷款同比回落。

9月新增人民币贷款1.9万亿,同比多增2000多亿,贷款余额增速持平于上月的13%。

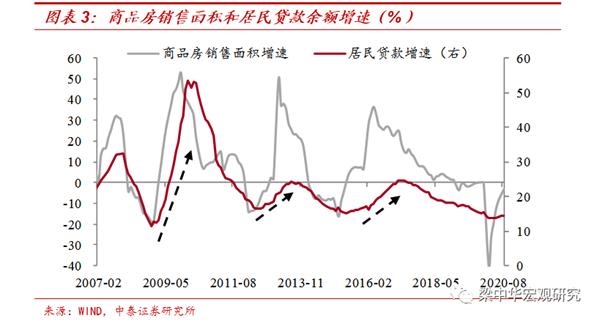

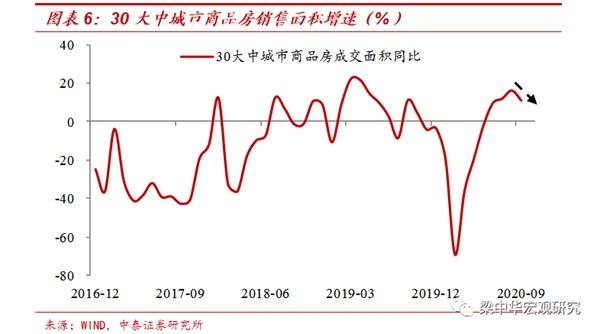

分项来看,9月居民部门贷款增加9600亿,同比多增2000亿左右。其中新增居民短贷约3400亿元,同比多增687亿;新增居民中长贷6300多亿,同比多增1400亿。这或许和房地产企业“金九”期间加速推盘有关,9月30大中城市商品房销售面积同比增速仍有10.8%的高位。

9月企业部门贷款增加9400多亿,同比小幅回落。其中新增企业短贷约1300亿,同比少1000多亿;新增企业中长贷超1万亿,同比多5000亿。6月以来结构性存款大幅压降,加上票据利率的回升,套利性质的融资需求持续回落,9月票据融资减少2600亿元,同比少4000多亿。

3、M2增速先降后升,主要源自财政存款影响。

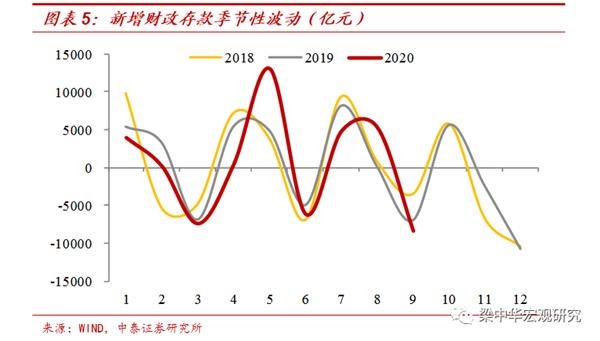

9月M2同比增速回升0.5个百分点至10.9%;M1同比增速小幅升至8.1%。

M2增速再度上行,可能源于财政存款的投放。8月财政存款同比多增5000多亿,而9月随着财政资金的投放,财政存款同比多减1300亿,这也是8月M2增速往下走、而9月又再度回升的主要原因。

而M1同比回升幅度相对有限,或主要反映企业生产经营恢复在边际放缓;另一方面,M1增速也和地产销售高度相关,9月30大中城市商品房销售面积同比增速相比7-8月小幅降温,地产销售边际也在走弱。

4、政府债券发行节奏,影响社融拐点出现。

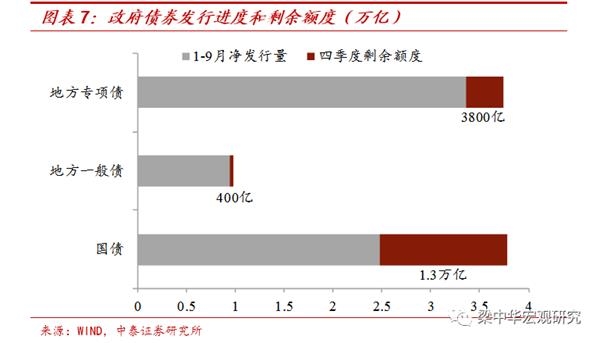

从政府债券供给来看,地方债的发行高峰基本已经过去,专项债+一般债还剩4200亿左右。不过国债剩余发行量仍然较高,从当前发行进度来看,预计四季度还将会新增1.3万亿左右的国债净融资。这也意味着,未来3个月政府债券月均净发行量仍有5000多亿,对短期社融增速也有一定支撑。

不过从融资需求端来看,近期利率中枢不断抬升,10年期国债利率已经高于去年同期水平,融资成本的抬升也会对实体的融资需求构成一定压制,再加上地产融资政策也在逐渐收紧,企业、居民的融资增长会逐渐趋缓。随着政府债发行逐渐结束,社融的大拐点也会出现。

风险提示:疫情变化,经济下行,政策变动。