美东时间5月13日美股盘前,小鹏汽车(XPEV.US,以下简称“小鹏”)公布今年首季成绩单。

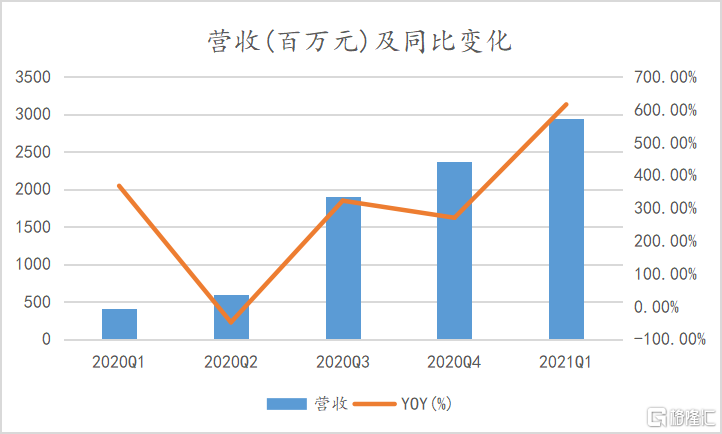

整体来看,小鹏本季表现依旧亮眼。数据显示,小鹏本季营收为29.51亿元(人民币,下同),同比涨超6倍,超越彭博一致预期(28.86亿元);non-GAAP净亏损为6.96亿,环比(7.1亿元)小幅收窄,并优于分析师预测(8.53亿元)。

(数据来源:公司季报,格隆汇制表)

一、P7+G3持续发力,软件业务助力盈利改善

营收上涨提速,主要由于交付量及软件业务收入的增加。

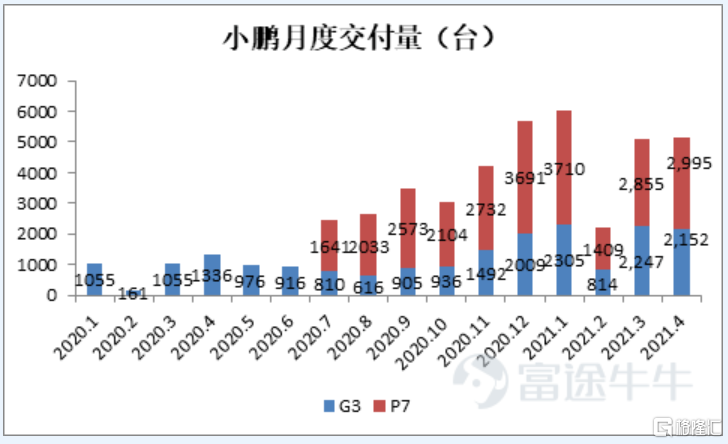

得益于数据显示,本季小鹏交付汽车共13340台,同增长487.4%,其中P7和G3交付量分别为7974台、5366台。

同时,值得一提的是,小鹏在本季首度在财报中单列XPILOT软件收入为8000万元,成为继特斯拉之后国内首家也是唯一一家实现自动驾驶软件业务变现的车企。

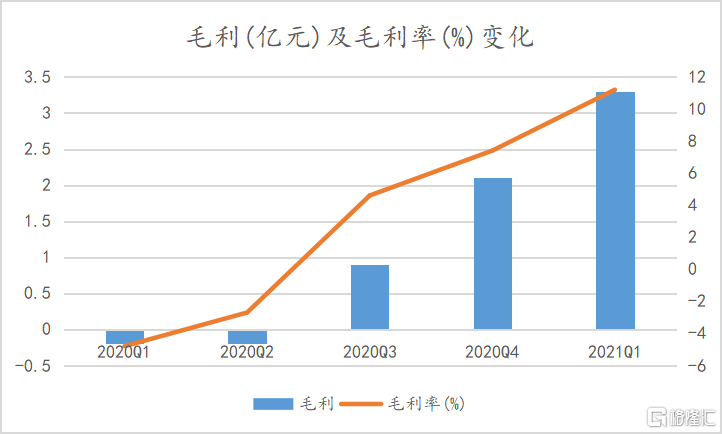

加之电池价格的下降,小鹏的毛利率呈稳步上行趋势。数据显示,小鹏的毛利率由去年环比提升至3.8个百分点至11.2%,且实现连续三个季度为正。

(数据来源:公司季报,格隆汇制表)

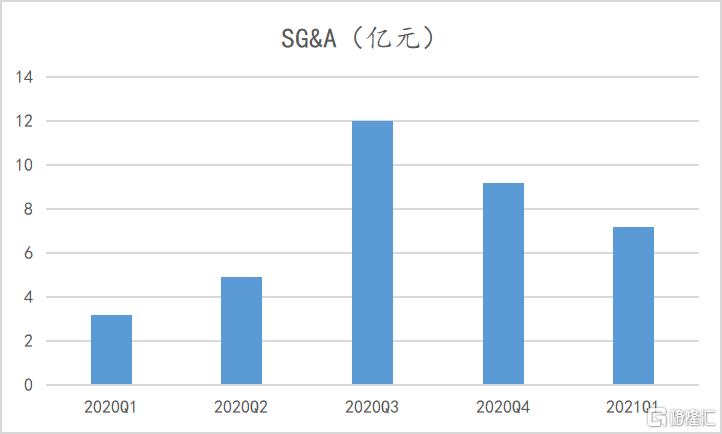

再加上营销投入减少,致使亏损环比收窄。数据显示,本季小鹏在销售和服务方面的建设较上一季度有所放缓,销售、一般及管理费用约7.2亿元,环比下降约21.5%。

(数据来源:公司季报,格隆汇制表)

而软件业务收入的确认,也恰好说明小鹏以全栈自研为核心的自动驾驶已经初步实现了商业闭环。据创始人何小鹏透露,自去年6月至本季末,小鹏汽车累计交付P7超过2.3万辆,其中XPILOT3.0累计付费率逾20%,并在今年3月提升至25%左右。预计伴随交付量及软件业务渗透的持续提升,小鹏未来的收入规模和盈利水平都将得到继续提升。

此外,小鹏在P5发布会上曾提出“23小时第三空间”的概念,以车为载体,拓展车内空间,打造链接睡眠、影院及K歌等多场景的智能空间体验,这可能有助于重塑人、车间的价值关系,有望打开未来的商业化想象边界。

二、继续扩大“三网”范围,加码自建

为了抢占市场,目前新势力各家都在马不停蹄地跑马圈地,小鹏也在继续扩大其销售、服务网点及充电站这“三张网”的布局范围。

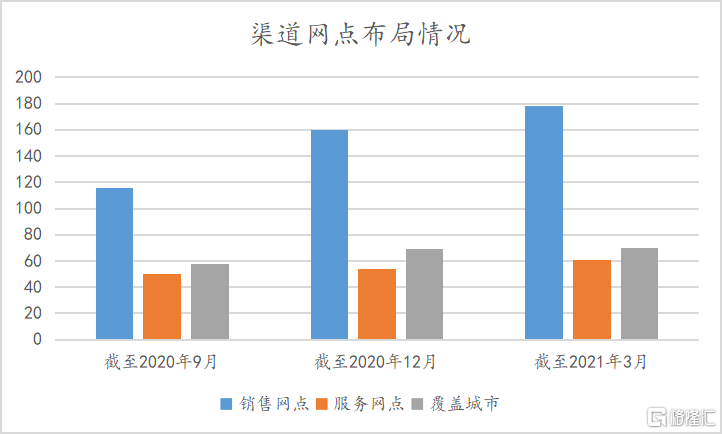

渠道方面,到今年3月底,小鹏全国销售网点达178家,服务网点达61家,覆盖全国70座城市,相比去年12月底全线提升。

(数据来源:公司季报,格隆汇制表)

值得留意的是,小鹏大幅提升了自营销售网点的占比。数据显示,今年3月底,小鹏自营销售网点为88家,去年12月底,小鹏全国销售网点为160家,其中自营为72家,这表明本季新增18家销售网点中,16家都是自营。

此外,4月16日,小鹏还与中升集团达成战略合作,中升将投资并运营小鹏汽车品牌授权销售和服务点。据小鹏预计,今年总销售网点数量将增至300家,覆盖超过100座城市。

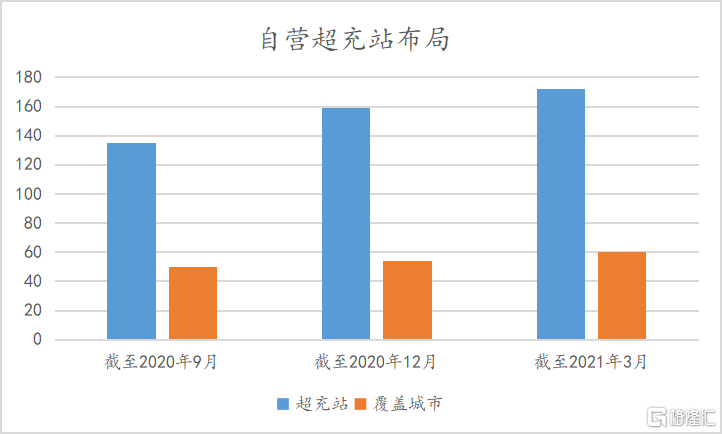

而在充电设施网络方面,到3月底,小鹏汽车品牌的超级充电站已运营172座,覆盖全国60个城市。而到4月底,小鹏的免费超充体系已拥有超过千个超充站点,覆盖超过160座城市。

(数据来源:公司季报,格隆汇制表)

公司预计到今年年底,超充站将超过500座,并在高速、机场等多场景提升车主充电体验。同时,将免费充电计划扩充一倍,在200个城市为车主提供终身免费充电服务。

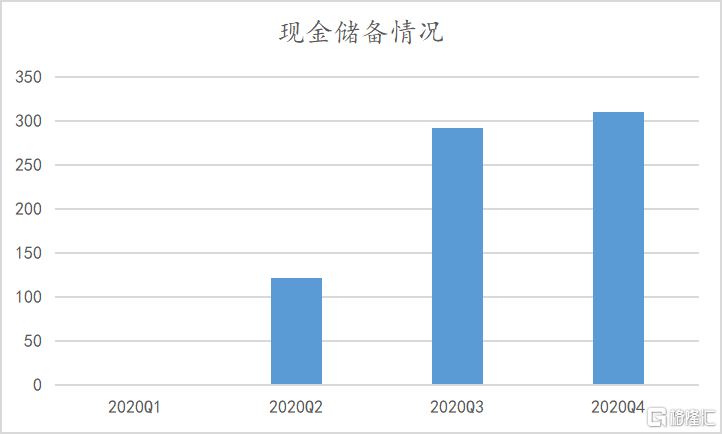

与渠道策略一致,在充电网络布局上,小鹏也是选择以自建为主。小鹏目前资金储备依旧充足,这也保障了其后续在人才招募、创新研发及配套基础建设等方面的持续扩张。

数据显示,到3月底,小鹏账面的现金及现金等价物余额约310亿元,而包括短期存款、短期投资在内的现金储备超过335亿元。

(数据来源:公司季报,格隆汇制表)

三、二季度订单创历史新高,延续稳增可期

据小鹏管理层所给出的二季度指引,也显示出公司继续稳健增长的态势:

1)预计交付量为15500-16000台,同比增幅约为380%-396%;

2)预计营收在34-35亿元之间,同比增增幅约为475%-492%;

就需求而言,在业绩电话会上,何小鹏特别强调目前市场需求十分强劲,即使不计算P5预订,当前待交付订单数也已达历史高位。

从车型来看,磷酸铁锂版G3、P7将分别于4月、5月开始交付。据何小鹏透露,4月19日新车型P5开始预定,53小时内订单破万,据此估算,总订单或保持在2万台以上,有望成为小鹏预订最火爆的车型。管理层还表示P7将于下半年在挪威交付,公司将积极推进在欧洲市场的布局,意味着下半年海外市场也有望带来新增量。

而在产能方面,今年4月8日,小鹏与武汉市签订合作协议,开始建设小鹏汽车武汉智能电动汽车制造基地,设计产能10万台。此外,据了解,P5与P7的共线产线改造已完成,随着P5、P7和新G3的共线生产,将较大幅度降低制造成本磷酸铁锂电池相对成本更低以及软件收入的增加,预计也会继续提升小鹏的毛利率水平。

最后,对于芯片短缺带来的影响,何小鹏坦言,二季度是最有挑战的季度,三季度可能会得到缓解,最迟可能到明年一季度。与此同时,小鹏汽车也在联系新的供应商,通过AB点的方式使芯片问题得以缓解。

尾声总体而言,小鹏首季开局表现不错,软件商业模式开始显成效。而在何小鹏看来,目前仍是打基础的成长阶段。今年以来,行业竞争加剧,多方争先入局,自动驾驶应用推进加速,通过软件变现的小鹏,在这条路上无疑有其独特性和领先性。

短期来说,后续市场可能会更关注小鹏的产品战略(比如新车P5量产后表现)落地、交付持续表现,自动驾驶软件付费渗透率等方面的进展。此外,除传统车厂之外,今年百度、华为、小米等科技巨头纷纷入局后,小鹏、蔚来在技术、产品竞争层面,还能否保有优势,这些因素也可能被视作影响其估值的重要变量。目前,小鹏的股价较最高价已跌去了2/3,赔率优势凸显。