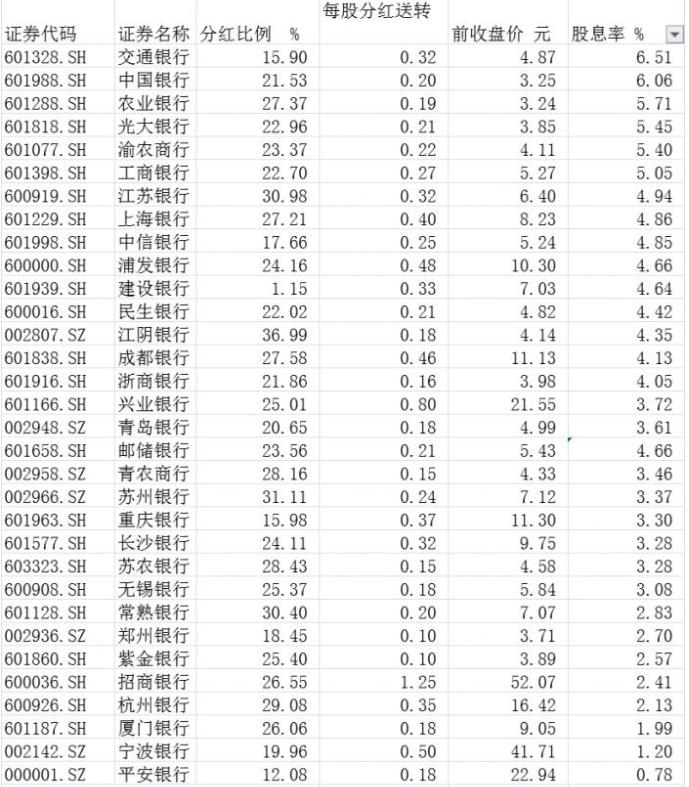

年报披露进入最后冲刺阶段,上市公司的分红路线也逐渐清晰,作为A股市场的“中流砥柱”——银行股依然是“现金奶牛”,股息率平均达到3.83%,2只银行股的股息率超过6%,秒杀银行理财。

分红前十公司银行占7席

不管从绝对值还是相对值来看,银行都是A股上市公司的大户。目前已经披露年报的上市公司中,分红前十的公司中,银行占据7席,现金分红总额由高到低为:工商银行、建设银行、农业银行、中国银行、中国神华、招商银行、贵州茅台、交通银行、邮储银行、中国人寿。

近年监管层不断完善上市公司现金分红制度,重派现、轻送转,渐渐成为A股上市公司利润分配的主要特征。据证监会数据,2020年上市公司的现金分红(含股份回购)目前共计1.43万亿元,金额较上一年增长9.16%,较十年前增长超过4倍。上市公司现金分红率稳定在30%以上,平均股息率在2%以上,与国际水平基本持平。如果只看银行板块,分红率则直接提升一倍,超过4%,达到4.01%。

4月27日,长沙银行2020年度报告出炉。截至2020年末,资产总额7042.35亿元,较上年末增长16.98%。与此同时,长沙银行资产质量得到优化,截至2020年末的不良贷款率1.21%,较年初下降0.01个百分点,拨备覆盖率292.15%,较年初上升12.17个百分点。

基于上述业绩,长沙银行决定向普通股股东每10股派现金股利3.2元(含税),现金股利共计12.87亿元,分红比例为25.64%,为近三年来最高水平。

按照长沙银行4月28日的收盘价,该行的股息率已经达到3.5%(含税),高过大部分的银行理财产品。

从分红总额来看,工商银行派息总额最高,为948.04亿元;其次是建设银行,达到 815.04亿元,两公司分别每10股派息2.66元、3.26元。

招商银行的年报显示,2020年净利润973.42亿元,同比增长4.82%;营业收入2904.82亿元,同比增长7.7%;基本每股收益3.79元。拟向登记在册的全体股东派发现金股息,每股现金分红1.253元(含税), 合计分红258.48亿元。不过招行的分红率并不如意,按照最新的收盘价计算,其股息率为2.96%,低于平均水平。

基金布局分红行情

从股息率来看, 已披露年报的银行中,有两家上市银行的股息超过6%,分别是交通银行和中国银行,根据28日的收盘价计算,交通银行的股息率已经达到6.51%,中国银行的股息率达到6.06%,秒杀多数银行理财产品的收益率。

股息率比较低的是平安银行、宁波银行和厦门银行,分别为0.78%、1.2%和1.99%。具体来看,平安银行和宁波银行股息率较低的原因,主要是二级市场比较受追捧,股价强劲,导致分母变大,摊薄了分红。

万联证券分析师郭懿日认为,上市银行的资产质量仍处于持续改善通道。部分银行通过提升高收益资产占比,以及活期存款占比,维持净息差的稳定。资产质量方面,整体仍处于持续改善通道。部分银行仍在前瞻性的加大拨备计提,提高风险抵补能力。全年视角看,我们预判板块整体业绩增长保持稳健,业务结构持续优化的公司,估值方面有望提升。

中信建投的研报表示,从资本充足度上来看,近几年银行补充资本的金融工具逐渐丰富,特别是此前众多银行推出了永续债、可转债、优先股等资本补充工具。从分红率来看,大行分红率在30%左右,中小银行分红率也普遍达到20%-30%,虽然受疫情影响,但国内银行整体仍快速增长,可能需要留存收益进行扩张,因此较国外银行分红率较低,但分红率较为稳定且在逐步提升。

由于超高的分红率,基金也在一季度积极增持了银行股,布局分红行情。截至4月25日,公募基金一季报已披露完毕,对A股定价权继续上升。截至2021一季度末,公募基金持股市值上升至54503.26万亿,占全部A股流通市值比例为8.53%,超出去年四季度约0.28%,继续刷新近年高点。 一季度主动偏股型基金加仓居前的三大行业分别为:银行(1.99%)、传媒(1.27%)和化工(0.69%),减仓居前的三大行业分别为:电气设备(-1.80%)、食品饮料(-0.95%)和非银金融(-0.75%)。基金目前持有市值最大的银行股是招商银行。

相关报道:

A股现金分红破万亿 前50公司股息率超5.57%

A股现金分红连续4年破万亿元 目前进行现金分红的公司达2634家