核心观点

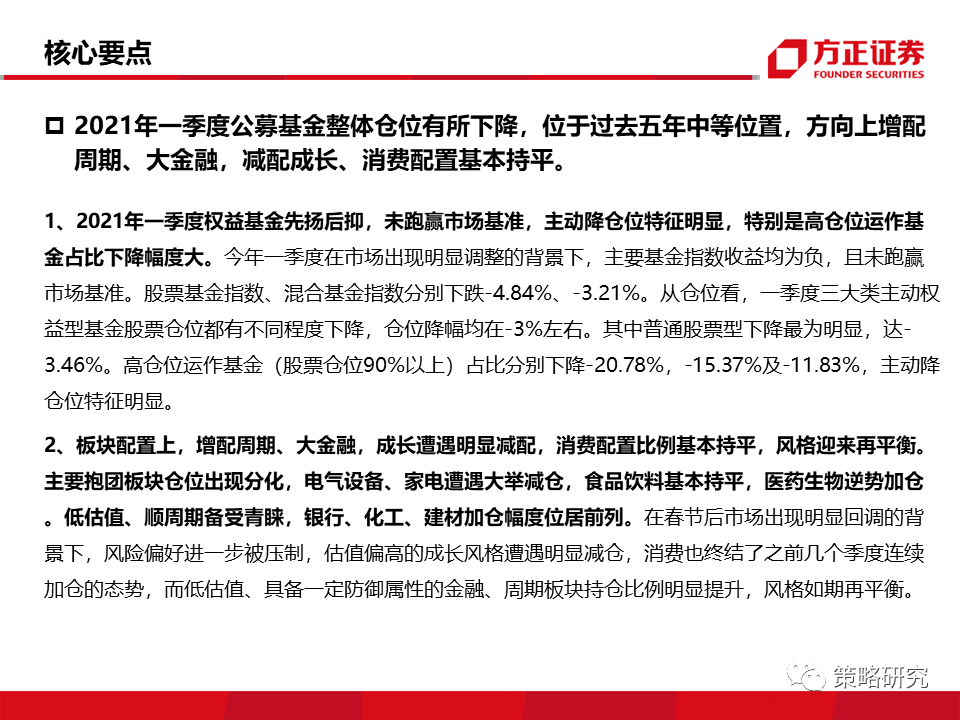

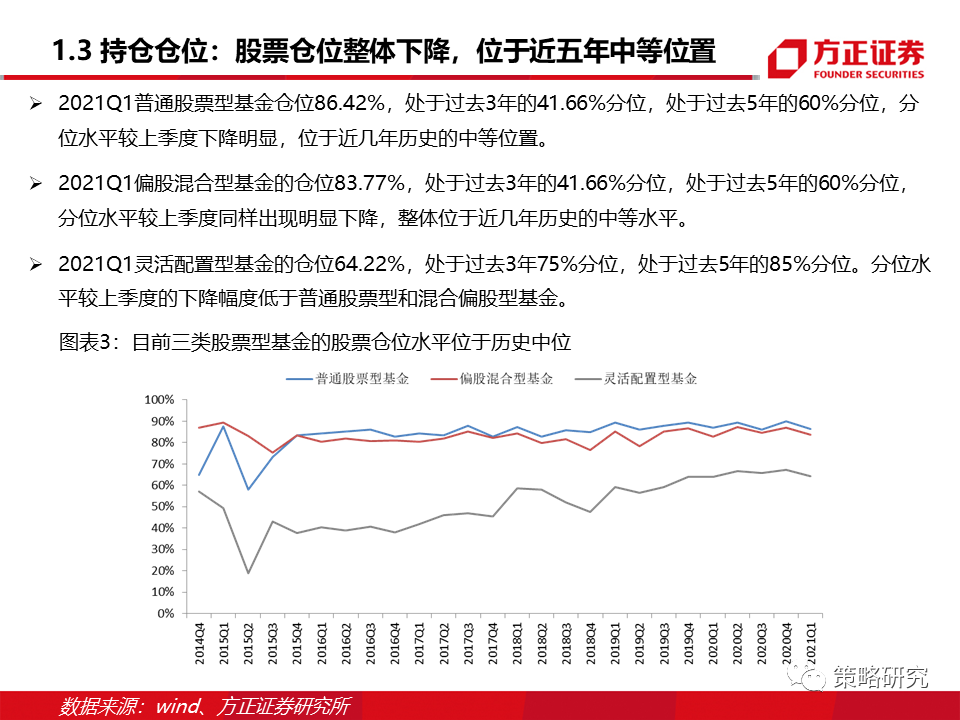

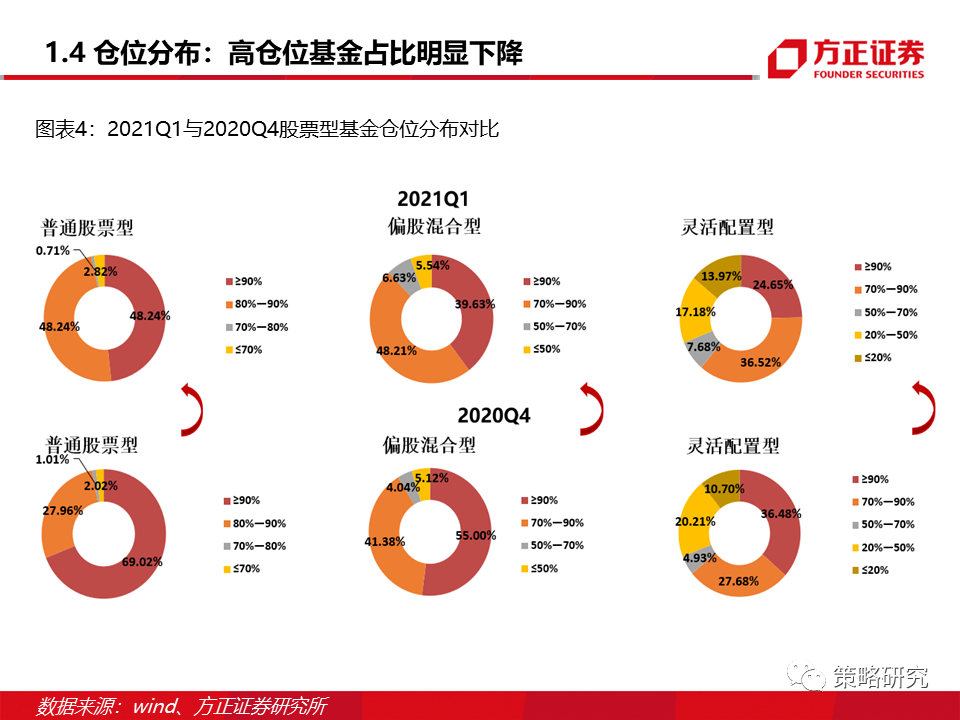

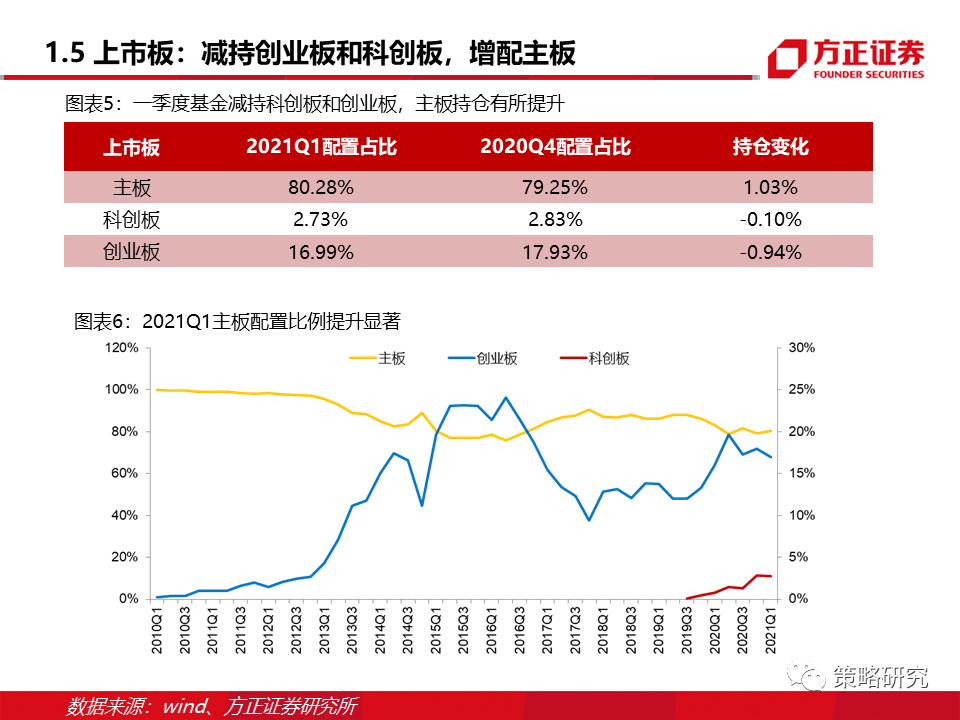

1、2021年一季度权益基金先扬后抑,未跑赢市场基准,主动降仓位特征明显,特别是高仓位运作基金占比下降幅度大。今年一季度在市场出现明显调整的背景下,主要基金指数收益均为负,且未跑赢市场基准。股票基金指数、混合基金指数分别下跌-4.84%、-3.21%。从仓位看,一季度三大类主动权益型基金股票仓位都有不同程度下降,仓位降幅均在-3%左右。其中普通股票型下降最为明显,达-3.46%。高仓位运作基金(股票仓位90%以上)占比分别下降-20.78%,-15.37%及-11.83%,主动降仓位特征明显。

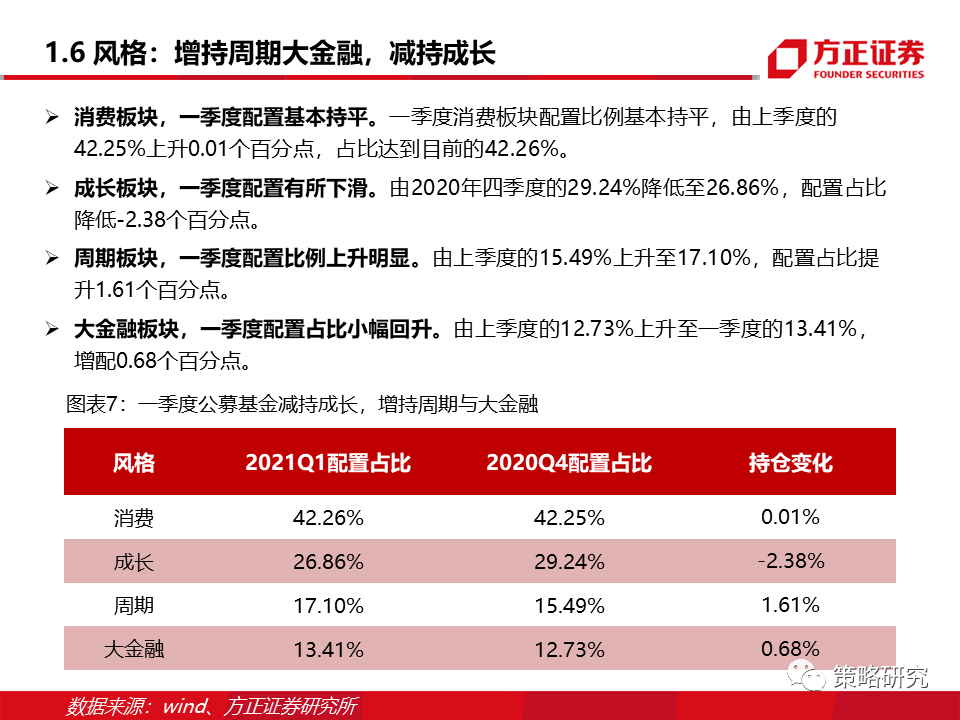

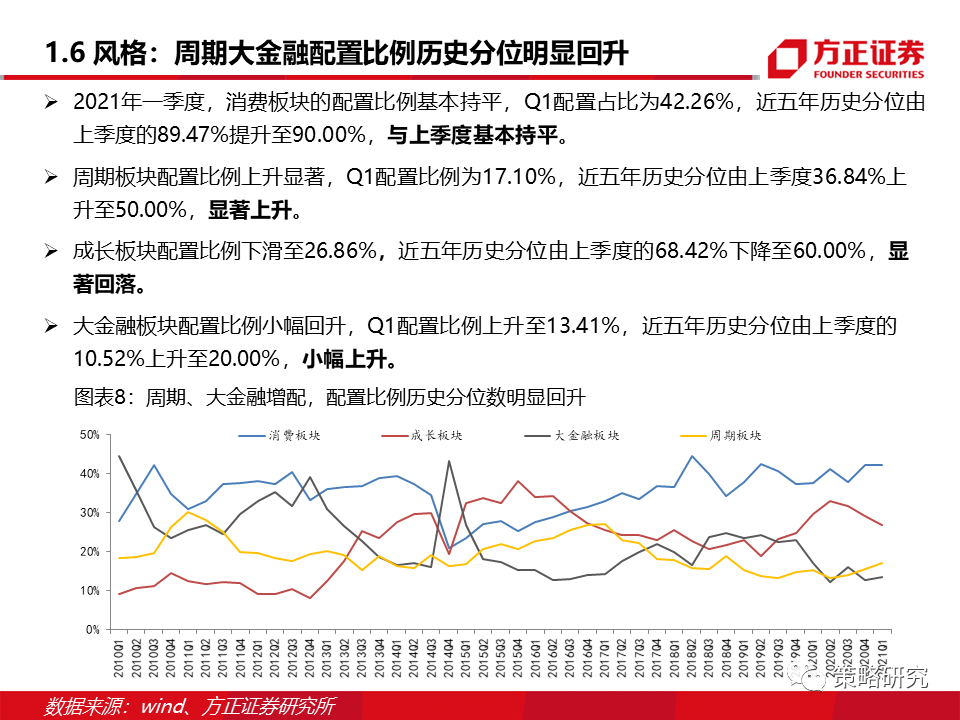

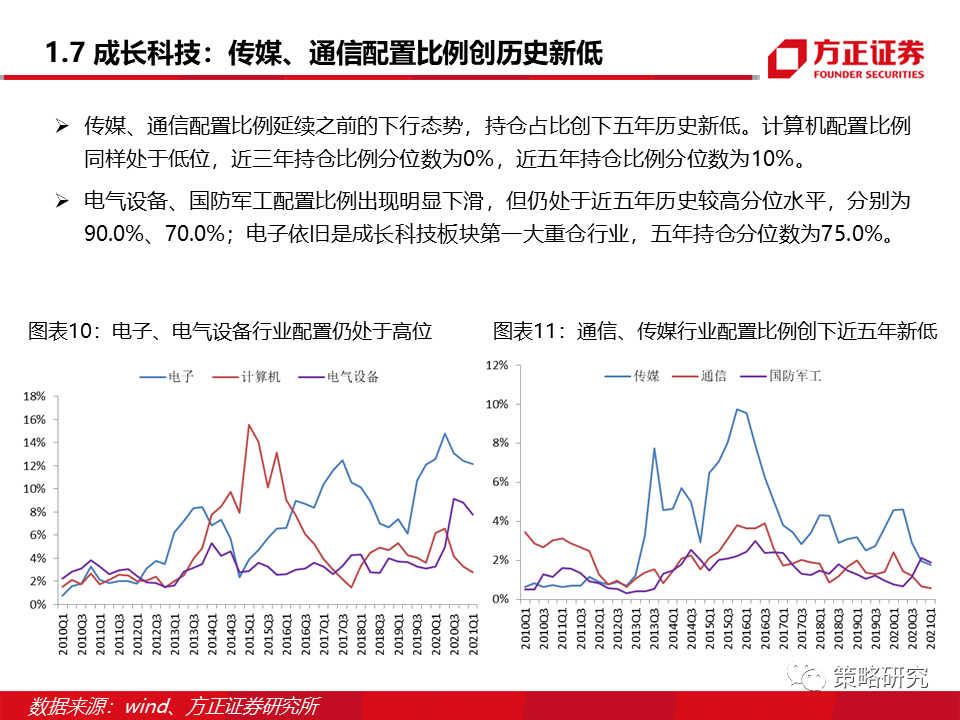

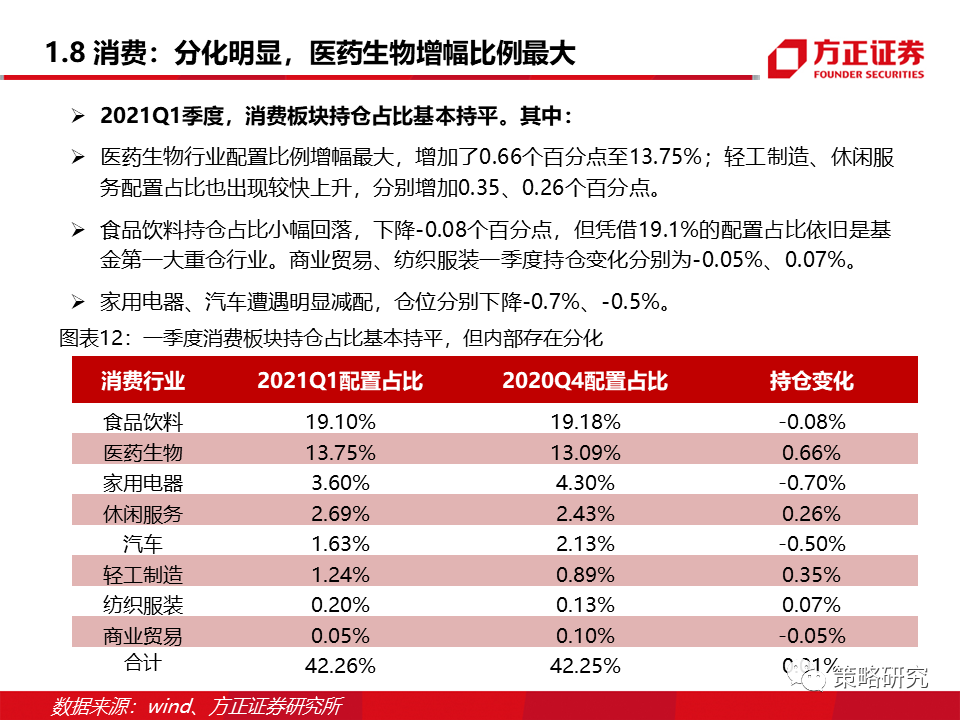

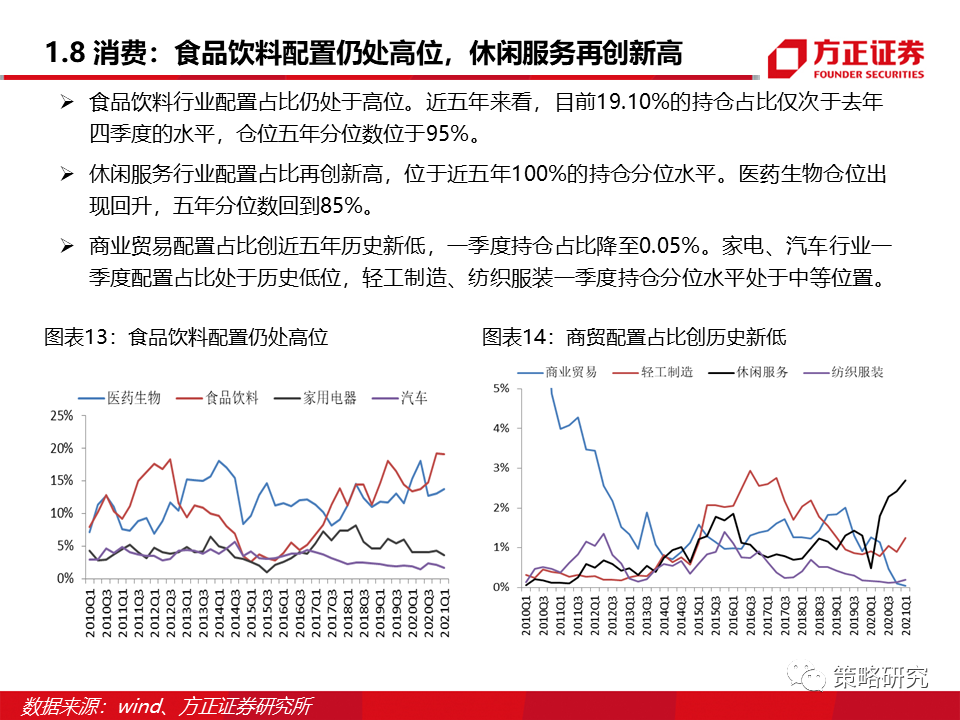

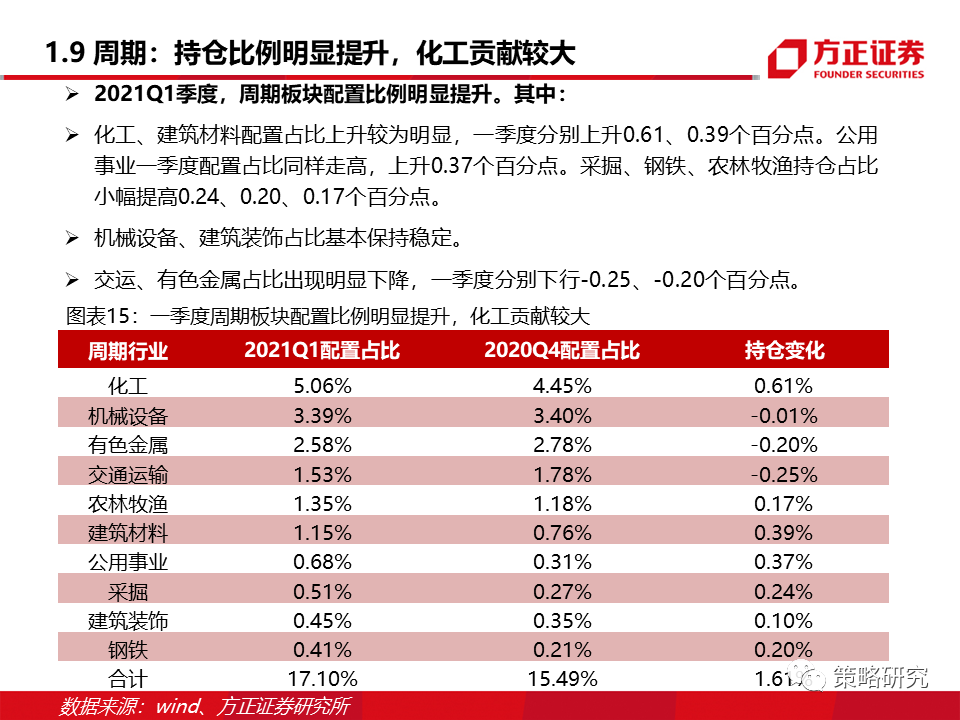

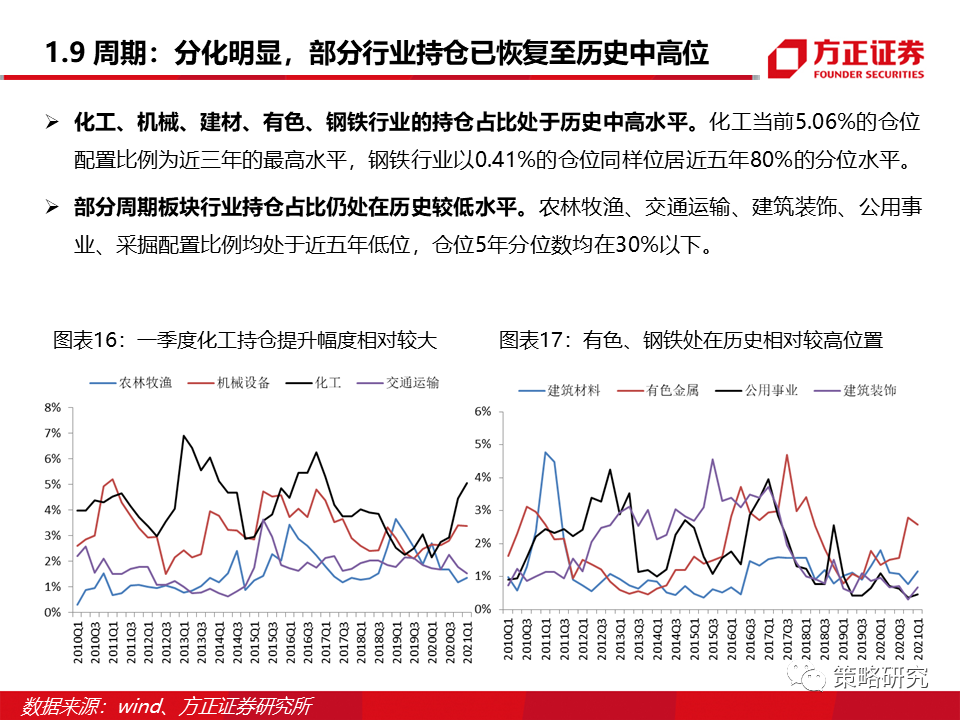

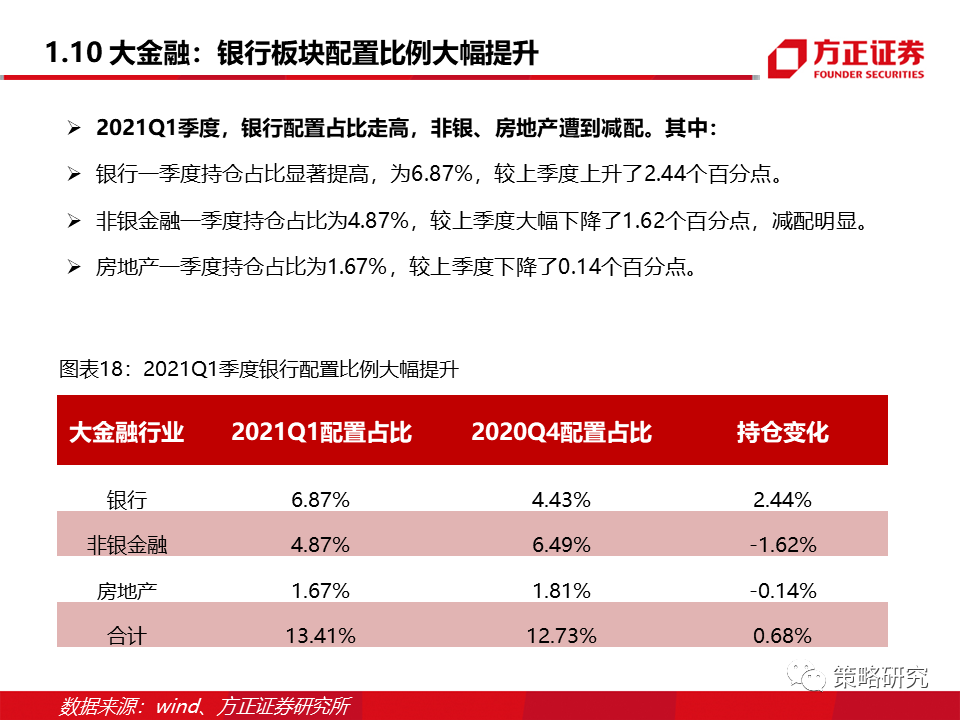

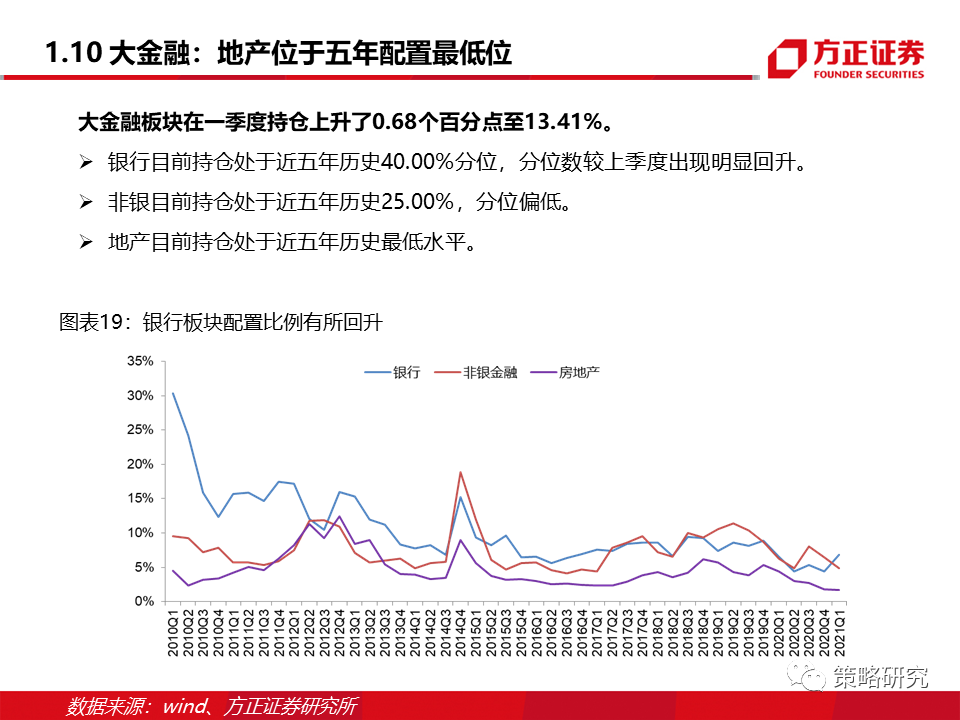

2、板块配置上,增配周期、大金融,成长遭遇明显减配,消费配置比例基本持平,风格迎来再平衡。主要抱团板块仓位出现分化,电气设备、家电遭遇大举减仓,食品饮料基本持平,医药生物逆势加仓。低估值、顺周期备受青睐,银行、化工、建材加仓幅度位居前列。在春节后市场出现明显回调的背景下,风险偏好进一步被压制,估值偏高的成长风格遭遇明显减仓,消费也终结了之前几个季度连续加仓的态势,而低估值、具备一定防御属性的金融、周期板块持仓比例明显提升,风格如期再平衡。

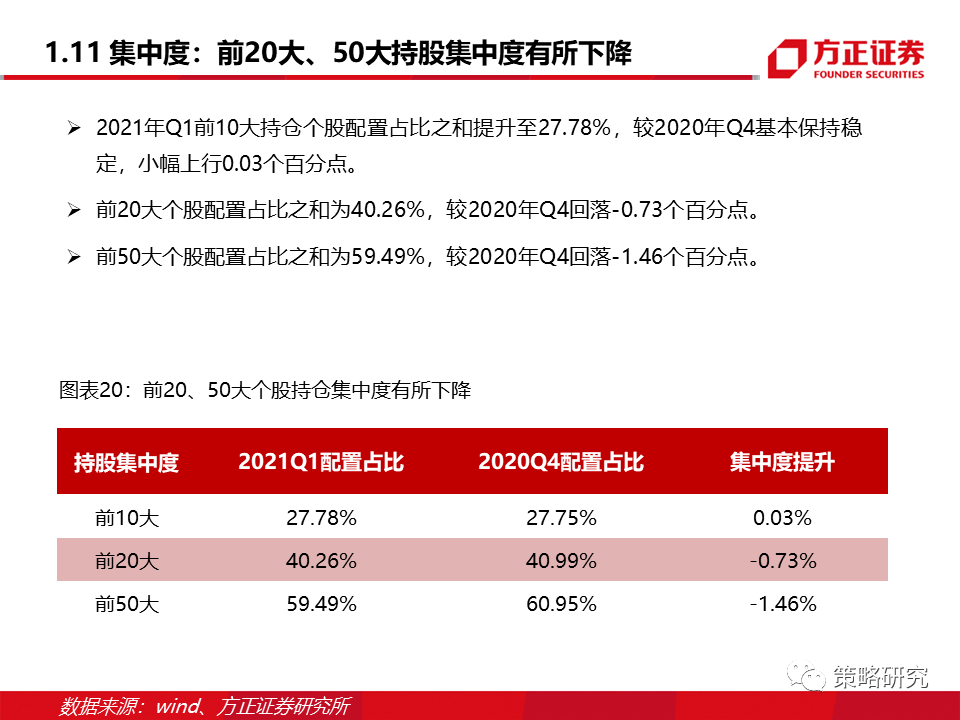

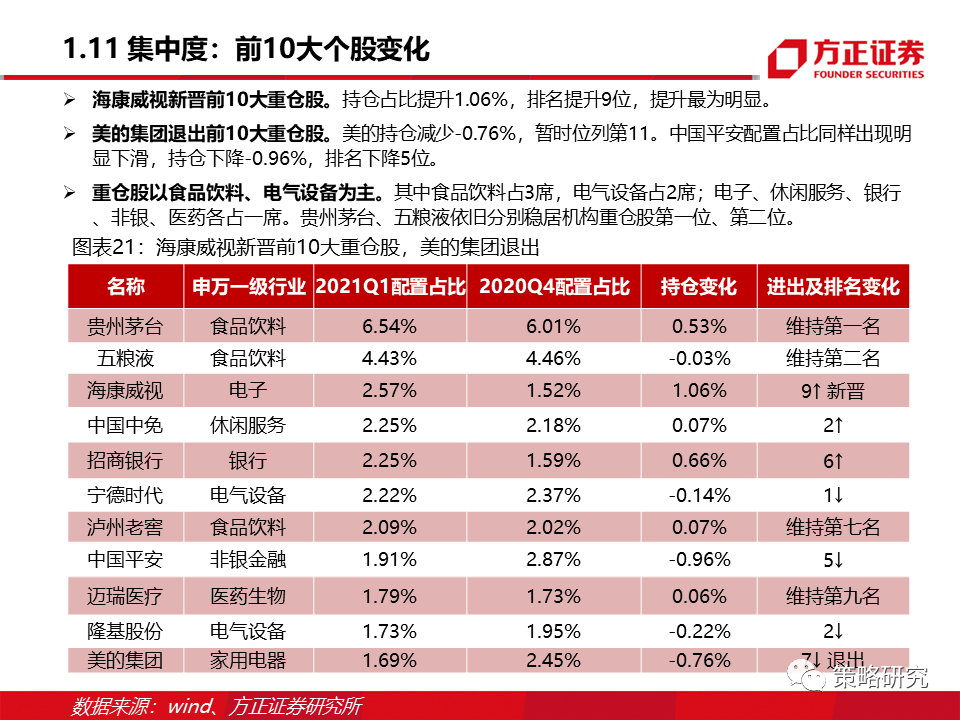

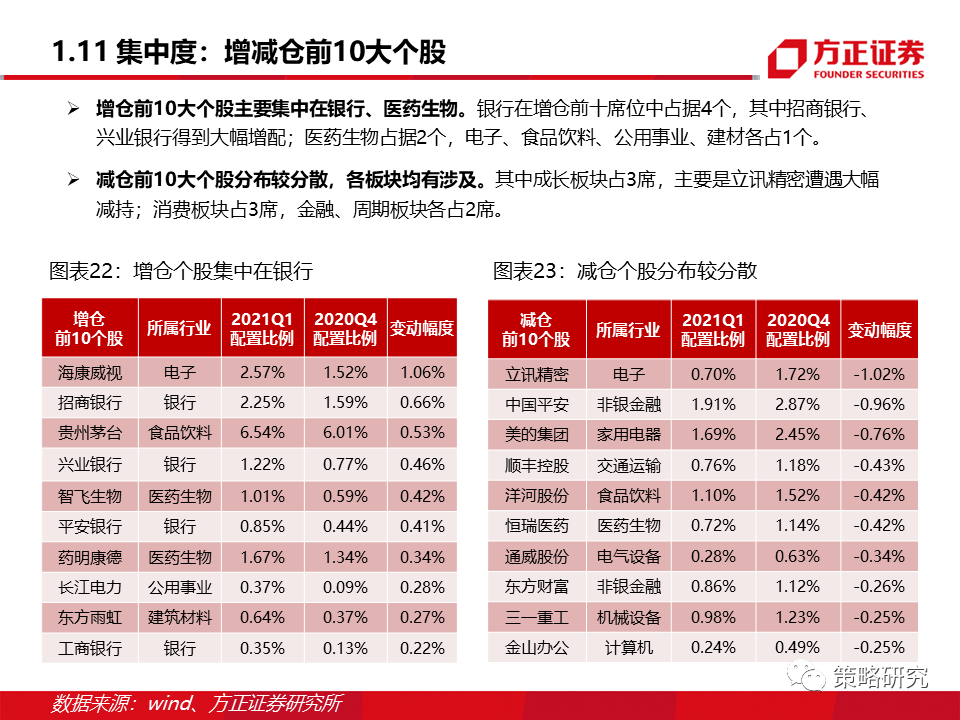

3、持股集中度有所降低,前10大个股集中度基本保持稳定,但前20大、50大个股集中度有所下降。增仓前10大个股主要集中在银行板块,占据4席,其中招商银行、兴业银行得到大幅增配;医药生物占据2个,电子、食品饮料、公用事业、建材各占1个。减仓前10大个股分布较分散,各板块均有涉及。其中成长板块占3席,主要是立讯精密遭遇大幅减持;消费板块占3席,金融、周期板块各占2席。

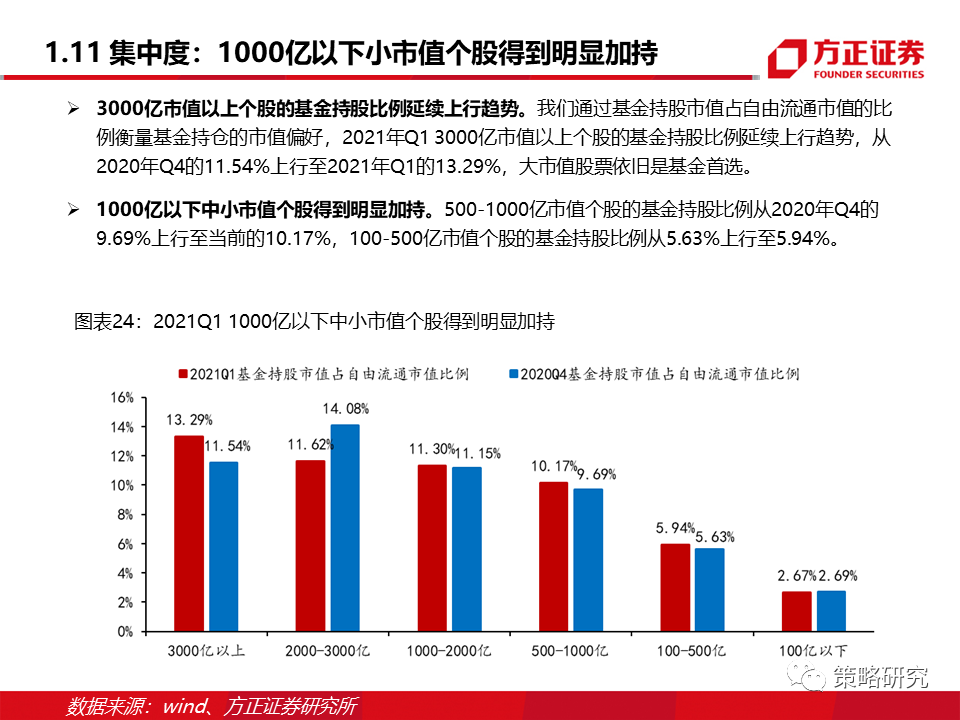

4、龙头股的基金持股比例进一步提升,1000亿以下的中小票得到明显加持。我们通过基金持股市值占自由流通市值的比例衡量基金持仓的市值偏好,2021年Q13000亿市值以上个股的基金持股比例延续上行趋势,从2020年Q4的11.54%上行至2021年Q1的13.29%,大市值股票依旧是基金首选。500-1000亿市值个股的基金持股比例从2020年Q4的9.69%上行至当前的10.17%,100-500亿市值个股的基金持股比例从5.63%上行至5.94%,中小票得到明显加持。

风险提示:样本数据不足以代表整体水平、基于自我认知划分与市场的偏差、数据处理统计方法存在误差、4月后市场行情快速变化导致持仓与目前有较大差异等。