私募基金领域又迎来重磅级投资人物加盟。

中国基金业协会网站显示,一家名为海南容光私募基金管理中心(有限合伙)的机构已于近期正式登记备案,而其实际控制人及总经理卢安平是一位有着社保、险资及公募基金多个领域近20年投资经验的投研人士。

又一投研老将“公转私”

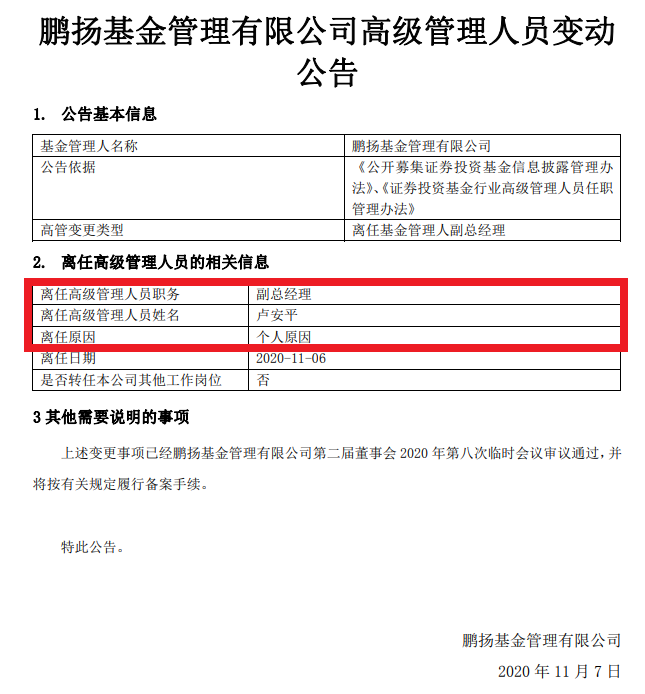

随着私募基金正式备案,离职5个月时间的前鹏扬基金副总经理卢安平最新动向也浮出水面。

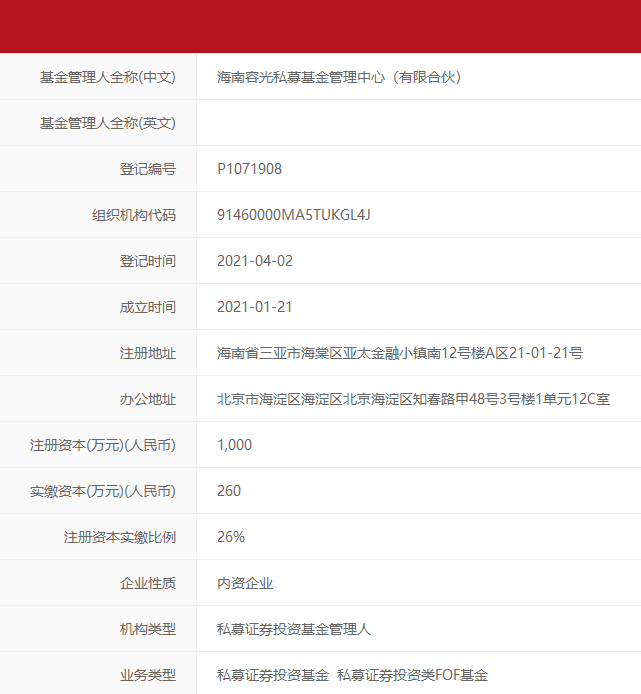

基金业协会网站显示,成立于今年1月21日的海南容光私募基金管理中心(有限合伙)已于4月2日完成私募基金管理人备案(以下简称容光投资),公司注册资本1000万,实缴资本260万,登记的机构类型为私募证券投资基金管理人,业务类型涵盖私募证券投资基金 、私募证券投资类FOF基金。

前鹏扬基金副总兼首席投资官卢安平担任容光投资的实际控制人及总经理,前深圳市鹏城基石投资管理有限公司投资总监韩飞出任公司合规风控负责人。

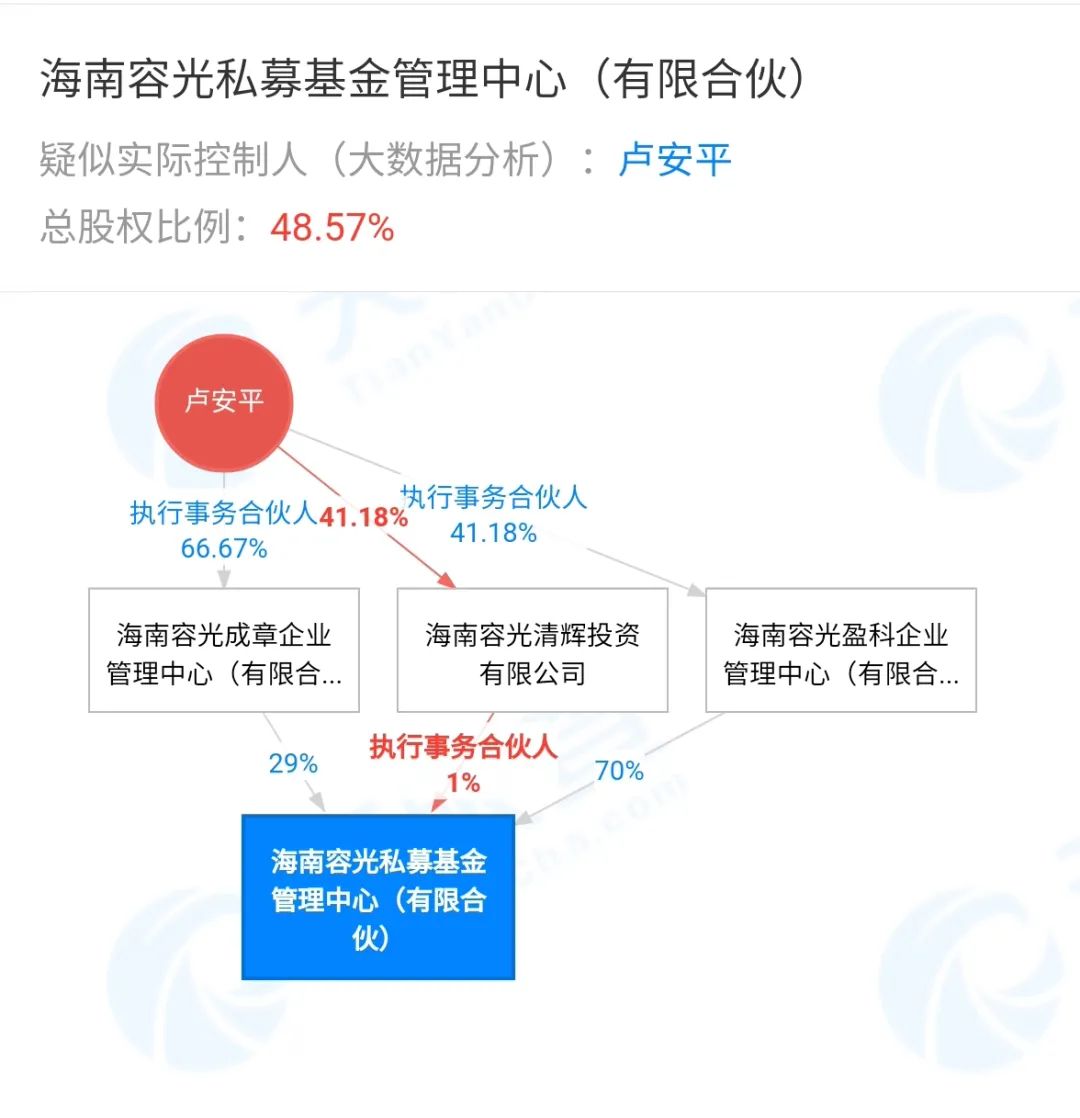

天眼查信息显示,卢安平通过海南容光盈科企业管理中心、海南容光成章企业管理中心两家有限合伙企业及海南容光清辉投资有限公司持有海南容光私募基金管理中心(有限合伙)48.57%股权,为其实际控制人。

卢安平表示,“奔私”是出于按专业方式做投资的初心,目前也没有申请公募牌照的想法。“过去我不仅负责过股票和债券投资,还负责过房地产、PE、VC以及海外投资,因此,容光投资全资产类别的投资和配置能力是比较突出的,不仅仅只专注于传统的某一类投资策略。” 他透露,容光投资目前刚刚完成私募备案,第一只私募基金仍在筹备之中,产品的具体要素尚未最终确定,需要根据目标客户群的风险收益偏好进行设计。

据了解,“容光投资”中的“容光”二字取自《孟子·尽心上》:“日月有明,容光必照焉”。其义大概是既目光远大、又脚踏实地、有章法。

除了卢安平及韩飞,容光投资的合伙人还有嘉道谷投资以及杨春霞、高鹏飞自然人。其中,嘉道谷投资是一家私募股权投资基金;杨春霞此前曾是社保基金理事会法规处处长、德恒律师事务所合伙人;高鹏飞原为新天域基金副总裁,主要负责一级市场TMT及消费领域投资。

投资需做长期的价值中枢判断

去年11月7日,鹏扬基金发布高级管理人员变更公告,公司副总经理卢安平因个人原因离职。从2017年6月算起,尽管进入公募基金行业仅3年多时间,事实上,卢安平是一位有着多年证券从业经验的投资老将,过往近20年投资生涯中,他管理过社保资金时间长达10年,此后4年时间在平安集团负责委外投资。

公开资料显示,卢安平是清华大学工商管理硕士,2001年7月至2013年3月担任全国社会保障基金理事会资产配置处长、风险管理处长;2013年3月至2017年5月任中国平安保险(集团)股份有限公司委托与绩效评估部总经理、平安人寿保险股份有限公司委托投资部总经理;2017年 6月至 2018年 6月任鹏扬基金总经理助理兼首席投资官,2018年6月升任鹏扬基金副总直至离任。

卢安平此前在公开场合谈及过往工作经历时曾提到,自己在全国社保基金理事会工作十多年,2003年到2013年这十年,社保基金境内二级市场股票组合的年均复合回报为33%,境内二级市场固收组合的年均回报为8%。在加入鹏扬基金前三年,所在的平安寿险管理的境内二级市场股票组合年均复合回报为30%,境内二级市场固收组合年均回报为9%。

海通证券数据显示,截止2020年末,鹏扬基金最近两年权益类投资业绩为166.06%,位列126家公募管理人中第6名,最近一年权益类投资业绩86.13%,位居行业前列。

据Wind数据,他自2017年9月27日起陆续管理了包括鹏扬景兴、鹏扬景泰成长等多只基金,类型涵盖偏股、偏债及灵活配置混合型,截止2020年10月23日离任,管理的偏股型基金任职期总回报57.56%,年化回报17.32%。

卢安平在投资中强调资产配置的方法,要做长期的价值中枢判断,不要去做短期价格波动的判断,否则难以获得长期比较高的回报。“频繁地去判断、做择时会损毁长期回报的。股票等风险资产的投资要去承担短期的风险,因为这个资产类别的长期特性是,承担这个短期风险是会给你长期回报的。频繁地去做判断、回避这个短期风险,其实是脱离了这个资产类别变成了现金资产,期望回报将大幅降低。” 卢安平此前在参加钱塘江论坛时曾表示。

资管人士奔私原因各异

尽管与2015年牛市时期的奔私潮不能相提并论,但最近一年,公募基金行业中也有一些知名高管及明星基金经理选择切换职业赛道,加入私募队伍。

去年12月7日,海南富道私募基金管理有限公司在基金业协会登记备案,其法定代表人、总经理郭特华原为工银瑞信基金、工银瑞信资产管理(国际)有限公司董事长。

除了总经理等高管人员,去年以来,林鹏、于洋等公募基金领域的明星基金经理也相继奔私。

“近期公奔私的人数相比2015年牛市时期少了很多,仅有部分在投资圈比较有名气或是有资源背景的人士奔私,谈不上行业趋势,还是个人因素在起主导作用。例如,部分投研人员判断将来资本市场有机会,此前自己也积累了一些资源,可以在私募领域发挥出来,也有基金经理不适应公募体系下的投资考核方式,因此选择转战私募。”上海一位基金经理称。

“现阶段两类人员更倾向奔私:一类为了创业,拥有自己持股的私募基金管理公司,并且未来做出业绩之后还可以收取业绩提成;另一类是喜欢私募行业的工作生活状态,毕竟相比公募,管理私募基金相对灵活、低调,关注度也没那么高。”一位私募人士如此表示。

还有业内人士分析,目前私募基金头部效应明显,运营私募基金公司的成本越来越高,新进的私募基金管理人想要发展壮大也不容易,只有那些在投资圈中拥有名气或是渠道认可、有客户资源的资管人士愿意尝试进入私募基金领域创业。