今日上午,证监会在其官网发布了易会满主席在中国发展高层论坛圆桌会上的主旨演讲内容。

此次演讲主要涉及了资本市场在推动高质量发展中的使命担当、以全面深化改革推动资本市场实现结构性改善、稳步推进股票发行注册制改革、有序推动资本市场制度型对外开放4个方面。其中,对于最近在IPO现场检查中出现的高比例撤材料等热点现象,易会满在演讲中进行了回应。

他表示:“最近,在IPO现场检查中出现了高比例撤回申报材料的现象,据初步掌握的情况看,并不是说这些企业问题有多大,更不是因为做假账撤回,其中一个重要原因是不少保荐机构执业质量不高。”

《每日经济新闻》记者注意到,在近期撤材料的拟IPO公司背后,保荐机构的类型多种多样。整体来看,头部券商的表现不容乐观。

据统计,今年来,所有撤材料的注册制IPO企业中有10家企业背后的保荐机构为中信证券,中信证券也成为今年来撤材料IPO项目最多的券商。

IPO现场检查缘何出现高比例撤材料?

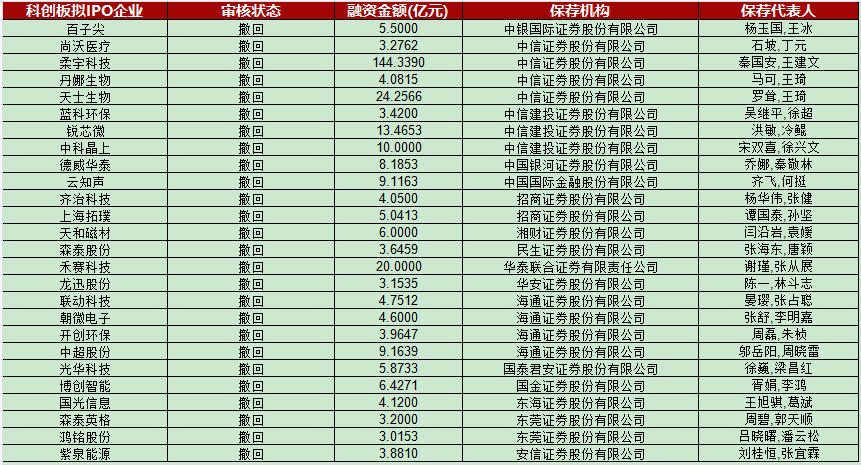

最近IPO现场检查中出现的高比例撤材料现象引发了市场的较多关注。据Choice数据统计,截至3月20日,今年来短短3个月不到的时间里,科创板有28家公司终止审核,其中有26家公司终止审核的原因为主动撤回了IPO申报材料。而去年全年,科创板终止审核的企业数量只有41家。

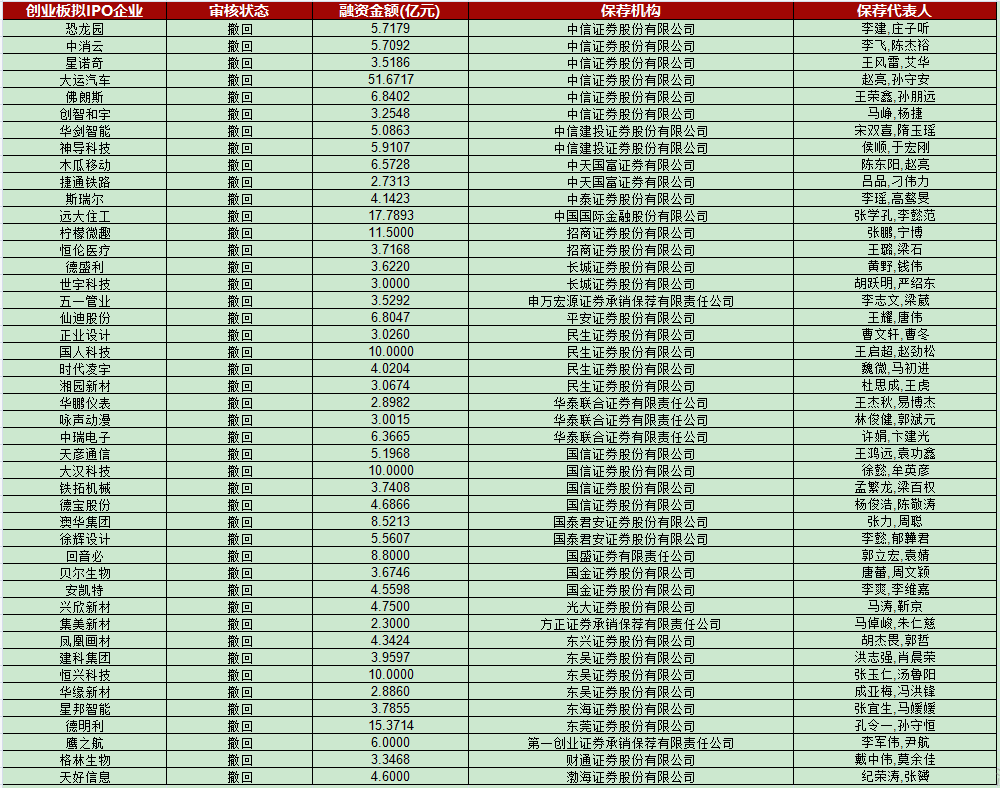

与此同时,截至目前,今年来,创业板有多达45家拟IPO企业撤回了申报材料,而去年全年这一数字仅为21家。

对此现象,易会满在上述演讲中进行了回应。他表示:“最近,在IPO现场检查中出现了高比例撤回申报材料的现象,据初步掌握的情况看,并不是说这些企业问题有多大,更不是因为做假账撤回,其中一个重要原因是不少保荐机构执业质量不高。从目前情况看,不少中介机构尚未真正具备与注册制相匹配的理念、组织和能力,还在‘穿新鞋走老路’。对此,我们正在做进一步分析,对发现的问题将采取针对性措施。对‘带病闯关’的,将严肃处理,决不允许一撤了之。总的要进一步强化中介把关责任,督促其提升履职尽责能力。监管部门也需要进一步加强基础制度建设,加快完善相关办法、规定。”

某大型券商投行部门华东区相关负责人今日向记者表示:“其实现场检查只是其中一点,预计今年对IPO的监管、审核的全面收紧将是大背景。现在的政策基调是要求进一步提高上市公司质量,这两年上市的一些公司质量也确实可能有问题。”

而对于在监管收紧背景下今年投行所面临的经营形势,他坦言,监管收紧对各家投行都有压力,但小投行会更难受一些。

据统计,在近期撤材料的拟IPO公司背后的保荐机构类型多种多样,既有投行业务市占率历来居前的头部券商,也有刚在投行领域发力的中小券商。但整体来看,头部券商的表现不容乐观。

今年来撤材料的创业板拟IPO企业(数据来源:Choice)

以上述今年来45家撤材料的拟创业板IPO企业为例,其中有6家企业背后的保荐机构为中信证券,3家的保荐机构为华泰联合,2家的保荐机构为中信建投,1家的保荐机构为中金公司。可见,一些拟IPO企业即使有“三中一华”护航,也仍然在今年“冲关”失败。

此外,一些中小券商也有多个项目撤材料。例如今年来撤材料的拟创业板IPO企业中,有3家企业背后的保荐机构为东吴证券,2家的保荐机构为中天国富,东海证券、国盛证券也各有1家负责保荐的企业撤了材料。

今年来撤材料的科创板拟IPO企业(数据来源:Choice)

与此同时,在上述今年来26家撤材料的科创板拟IPO企业中,各有4家企业背后的保荐机构分别为中信证券、海通证券,3家的保荐机构为中信建投。

至此,今年来所有撤材料的注册制IPO企业中,有10家企业背后的保荐机构为中信证券,中信证券也成为今年来撤材料项目最多的券商。

值得注意的是,易会满在此次主旨演讲中着重强调了中介机构在注册制改革下应承担的更大职责。

他表示,这两年来,证监会推动刑法修正案(十一)出台,对欺诈发行、信息披露造假、中介机构提供虚假证明文件和操纵市场行为大幅提高惩戒力度。此外,对发行人和中介机构“一案双查”,实施中介机构资金罚和资格罚并重,加大中介机构追责力度。

另外,对于“注册制要不要审”这一问题,易会满明确表示:“由于股票公开发行涉及公众利益,全球主要市场都有比较严格的发行审核及注册的制度机制和流程安排。美国监管机构有庞大的专业团队分行业开展审核工作。香港交易所和证监会实行双重存档制度,均有审核,只是侧重点不同。因此,注册制绝不意味着放松审核要求。现在科创板、创业板发行上市,交易所都要严格履行审核把关职责。证监会注册环节对交易所审核质量及发行条件、信息披露的重要方面进行把关并监督。从实践情况看,这些安排行之有效,也很有必要。”

关注近期市场多个热点话题

对于一些最近关注度较高的话题,易会满在此次主旨演讲中也做了表态。

近年来,市场掀起了一轮“买基金热”,“日光基”曾在去年的市场频频出现。不过随着今年春节后不少基金净值出现波动,“日光基”的数量已大幅减少。不少基金今年来的市场表现也明显受到了机构“抱团股”集中下跌的拖累。

就这两年公募基金等资管行业发展比较迅速、投资者购买基金的比例快速提升的现象,易会满在演讲中指出,这是很好的趋势性变化,“但资管行业能否适应财富管理的新趋势新要求,需要我们认真评判,尽量解决不平衡,缩小供需质量缺口,不能反复走弯路。今后重点是要立足中国国情,促进行业端正文化理念、提升专业能力、改善业绩考核、优化业务结构,体现差异化发展路径,真正取得投资者信任,做到自身价值和投资者价值共成长,为投资者结构改善作出更大贡献。”

对此,复旦大学金融研究院教授、博士生导师张宗新今日接受记者采访表示:“资管行业必须适应财富管理的新趋势与新要求,这直接关系到我国资本市场投资端改革的成效。中国资本市场践行建设高标准市场体系行动,需要不断引入中长期资金,提高机构投资者比重。但同时也有必要引导机构投资者的理性化与长期价值,实现资管机构与资管产品持有人的利益共赢,只有这样才能不断增强中国资本市场韧性,更好地促进投融资平衡。”

武汉科技大学金融证券研究所所长董登新则认为,资管机构应该根据自身的特点和优势来研发具有自身特色的资管产品,比如保险公司做资管产品应该跟其主业保险挂钩;银行的资管产品应该以中短期理财为主;基金公司的权益类投资则是最大的优势。不同金融机构的资管产品应该充分发挥自己主业的优势,只有这样才能够差异化的发展,更加丰富地满足家庭理财和投资者财富管理的需要。

他进一步表示:“无论是哪一种金融机构开发的资管产品,都应该尽可能地引导投资者进行长期投资和价值投资,这个大方向的引导我觉得是非常重要的。应尽可能地规避短炒的理念,为投资者投资结构的优化、财富管理的理性提供足够的产品选择。”

值得注意的是,易会满在此次主旨演讲中还提到了近期市场出现的一些“有趣的现象”:“比如,部分学者、分析师关注外部因素远远超过国内因素,对美债收益率的关注超过LPR、Shibor和中国国债收益率,对境外通胀预期的关注超过国内CPI。”对此,易会满表示:“对这种现象我不作评价,但对照新发展格局,建议大家做些思考。”

对此,国海证券首席经济学家、总裁助理陈洪斌认为:“在中国金融市场不断开放的情况下,中国与全球市场的融合度随之不断上升,也使得更多人开始关注海外资产价格及其对中国资产价格的影响。但是要注意到的是,中国作为世界第二大经济体,其资产价格归根到底还是由其内在因素决定的。易会满主席的发言所透漏出的信息是:学者、分析师等需更加关注中国内部的发展形势,外部因素仅是参考因素而非决定性因素,不能主次颠倒,要立足于国内大循环。”

同时,易会满还就未来有序推动资本市场制度型对外开放谈了看法:“下一步,我们将坚持资本市场对外开放,对机构设置,开办业务、产品持开放支持的态度。但同时,我们也要注重统筹开放与防范风险的关系,当前要注意两方面情况。一是防范外资大进大出。对于资本正常的跨境流动,我们乐见其成,但热钱大进大出对任何市场的健康发展都是一种伤害,都是要严格管控的。在这方面,我们应该加强研判,完善制度,避免被动。”