要点

大宗价格涨势超预期,我们上调2021年PPI通胀中枢。由于我国成品油价格调控有地板价,避免了去年4月负国际油价带来的超低基数。基准情形下,我们将2021年PPI同比均值由1.5%上调至3.5%,四个季度分别为2.5%,5.3%,4.0%,3.0%(4-5月单月高点或在5.5%左右)。风险情形下,如果原油、铜等大宗供应端出现复产不达预期或需求超预期,油价四季度升至70美元/桶,PPI通胀全年中枢或抬升至4.5%左右,单月高点在6.5%左右,四个季度同比或分别为2.5%,6.1%,5.2%,4.3%。

尽管非食品消费品将随PPI回升,但猪价周期下行,服务消费仍对疫情敏感。基准情形下,我们维持原来的CPI通胀判断,2021年CPI同比全年均值在1.0%左右,风险情形下,CPI通胀中枢或小幅抬升至1.2%左右,仍较温和。

油价推高PPI,输入性通胀挤压下游企业利润,难以构成货币收紧的理由。中国进入复苏下半场,欧美进入内生复苏上半场,海外需求恢复快于供给、流动性退出迟缓带来的大宗价格上涨,对我国更多是成本推升的输入性通胀,挤压下游企业利润,从历史上看,货币政策难因此收紧。

近期楼市局部过热制约货币放松,但信用风险呼唤松货币,今年货币政策仍是相机抉择。我们要从经济周期和金融周期两个维度去理解货币政策,具体可能要看增长、通胀、楼市和信用风险的演变。从影响货币政策的四个因素来看,近年来楼市热度和信用风险对货币政策的影响加大。2020年二季度后,通胀回升、产出缺口收窄、楼市复苏、信用利差高位回落四大因素共同带动货币政策从宽松向正常化回归。往前看,PPI通胀短期或将冲高,但经济复苏进入下半场,输入性通胀难以成为货币收紧的理由。关键看楼市与信用风险。短期受楼市制约,货币政策或维持中性偏紧,之后随着信用风险释放、楼市降温,货币政策或前紧后松,市场利率有下行空间。

正文

大宗价格推升PPI通胀

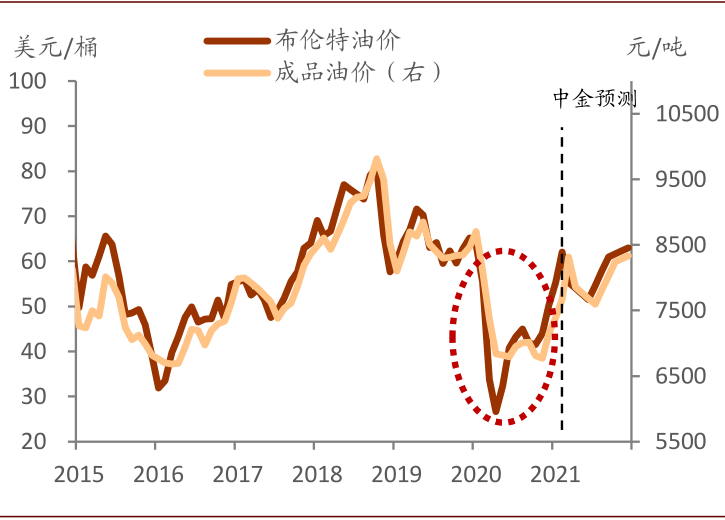

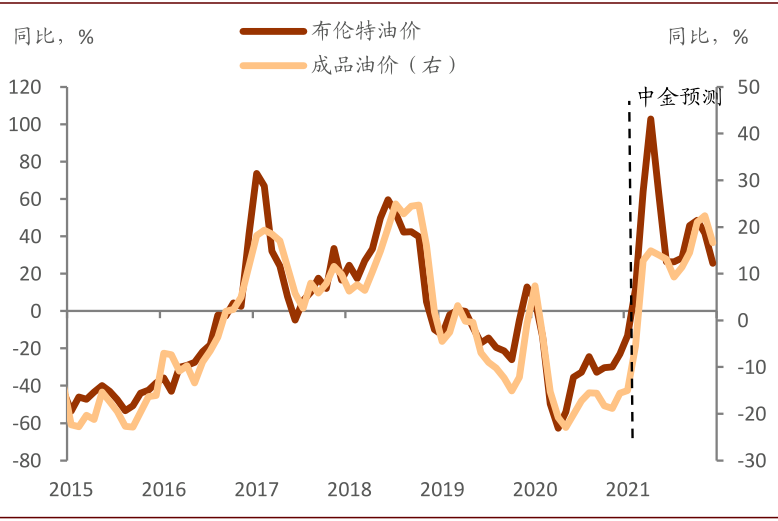

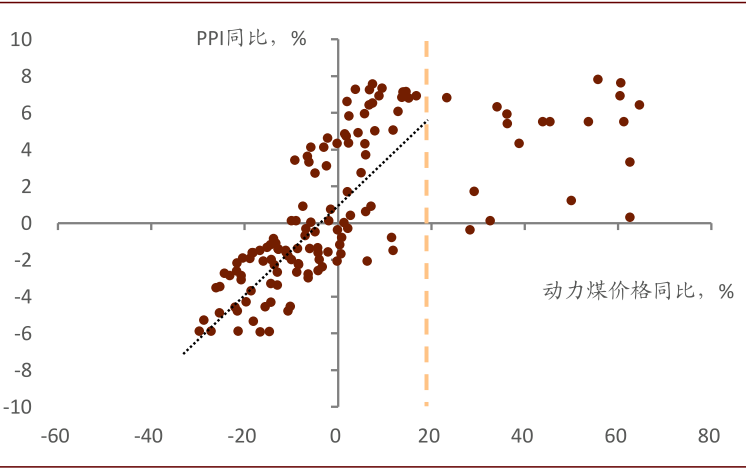

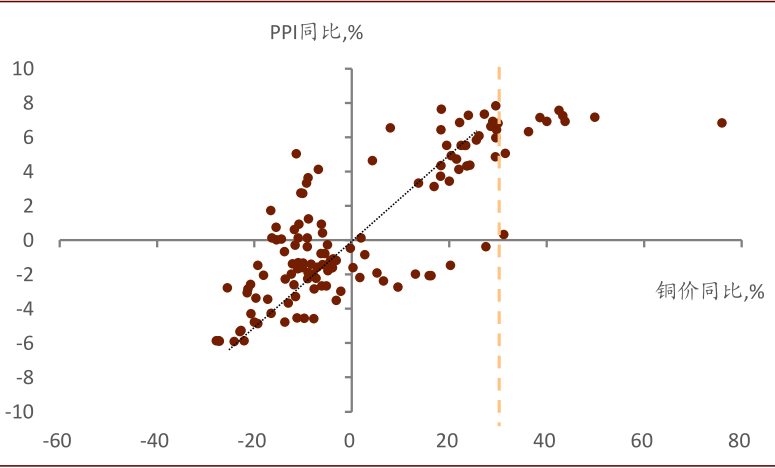

大宗价格涨势超预期,但原材料对终端价格难完全传导,我们将2021年PPI通胀中枢由1.5%上调至3.5%。10月底以来原油、铜、铁矿石价格一度上涨40%-80%,但大宗价格对我国通胀的传导并非一一对应。去年4月国际油价大跌造成低基数,或带动今年4月布伦特油价同比升超100%,但由于我国成品油价格调控机制存在地板价,即国际油价降至40美元/桶以下就不再传导,因而成品油去年同期的基数并未如此之低,我们预计今年4月成品油价同比仅有15%左右。同时,在煤炭、有色金属等价格同比超过20%-30%后,它们对PPI同比的传导系数显著降低,说明中下游企业或通过消化库存、降低其他成本、减少盈利等方式将影响部分消化,原材料价格并未完全被传导下去。

基准情形下,根据中金大宗团队的预测,二至四季度布伦特油价分别为55、60、63美元,铜价高位震荡,动力煤价格先降后升,PPI同比全年3.5%左右,四个季度分别为2.5%,5.3%,4.0%,3.0%(4-5月单月高点或在5.5%左右)。风险情形下,如果供应端出现超预期减产或复产较慢、需求超预期复苏等情况,四季度布伦特油价如果达到70美元,铜价进一步走高,PPI通胀全年中枢或抬升至4.5%左右,4-5月单月高点可能在6.5%左右,四个季度同比或分别为2.5%,6.1%,5.2%,4.3%。

尽管非食品消费品将随PPI同比回升,但猪价周期下行,主粮价格涨幅有限,服务消费仍对疫情敏感,近期疫情反复带动CPI通胀重回负增长,我们预计未来CPI通胀仍较温和。基准情形下,我们维持原来CPI通胀的判断,2021年CPI同比全年均值在1.0%左右,4个季度的均值分别为0.2%、1.3%、1.1%、1.6%。风险情形下,CPI通胀中枢或小幅抬升至1.2%左右,仍较温和。

图表: 成品油地板价避免超低基数

资料来源:万得资讯,中金公司研究部

图表: 国际油价的高同比未传导至成品油

资料来源:万得资讯,中金公司研究部

图表: 动力煤价同比超过20%,对PPI传导减弱

资料来源:万得资讯,中金公司研究部

图表: 铜价同比超过20%,对PPI传导减弱

资料来源:万得资讯,中金公司研究部

中国经济复苏进入下半场,大宗价格上涨带来的更多是成本推升的输入性通胀,货币政策难因此收紧。欧美进入内生性复苏的上半场,疫苗落地开启供给拉动需求的内生复苏阶段,且部分大宗需求复苏或快于供给(巴西等新兴国家疫苗进度略慢,页岩油重启需时间),而流动性的退出或迟缓,带动石油、有色等大宗价格快速上涨,对我国来讲本质上属于成本推升的输入性通胀。成本推升的通胀已经开始损伤企业利润。

楼市与信用风险是决定近期货币政策的主要变量

更新货币政策的三因素模型,加入信用利差因子

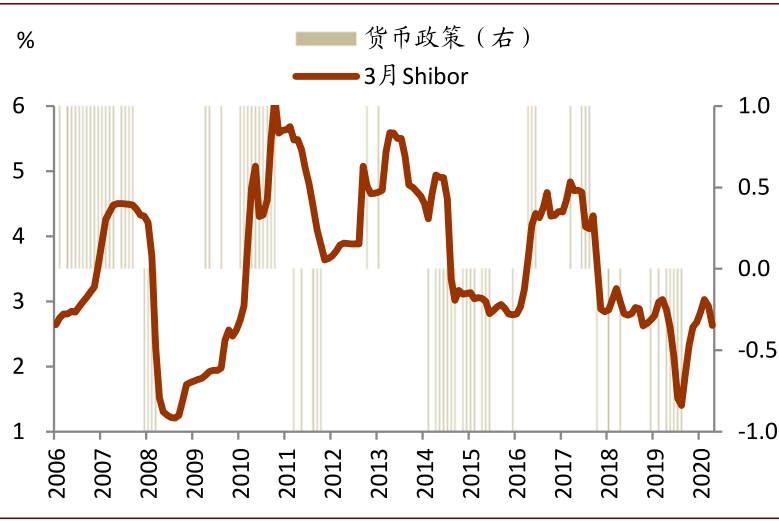

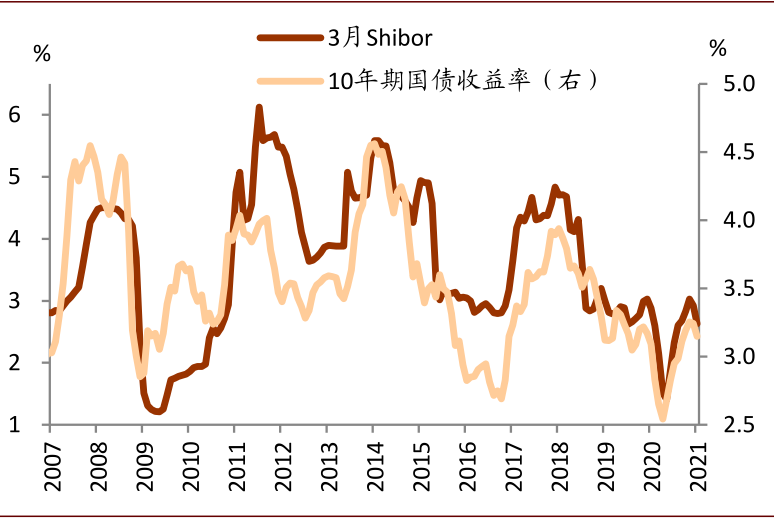

我们在2020年11月22日发布的宏观专题报告《货币政策何去何从?》中指出,短端基准利率(3M SHIBOR)能较好地刻画货币政策的态势,不仅能体现数量型和价格型货币政策的强信号调整(如降准降息),也能灵敏捕捉到央行的渐进式操作意图(公开市场操作等)。同时,SHIBOR作为短端利率,也对国债收益率等市场利率有着重要的影响。

图表: 3M SHIBOR能较好地代表货币政策态度

资料来源:万得资讯,中金公司研究部。注:我们将货币政策较明显的态度变化进行统一简化衡量:央行降息和/或降准的月份货币政策为放松(记为-1),加息/升准的月份货币政策为收紧(记为+1),其他月份为不变(记为0)。

图表: 3M SHIBOR与10年期国债收益率走势相似

资料来源:万得资讯,中金公司研究部

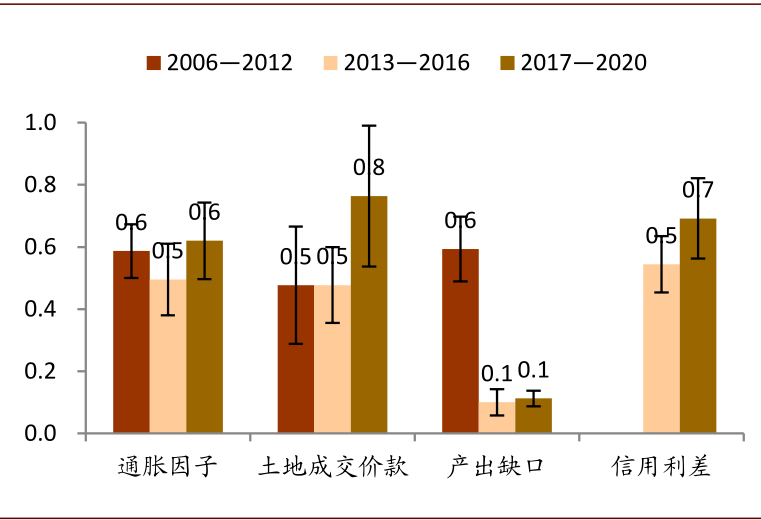

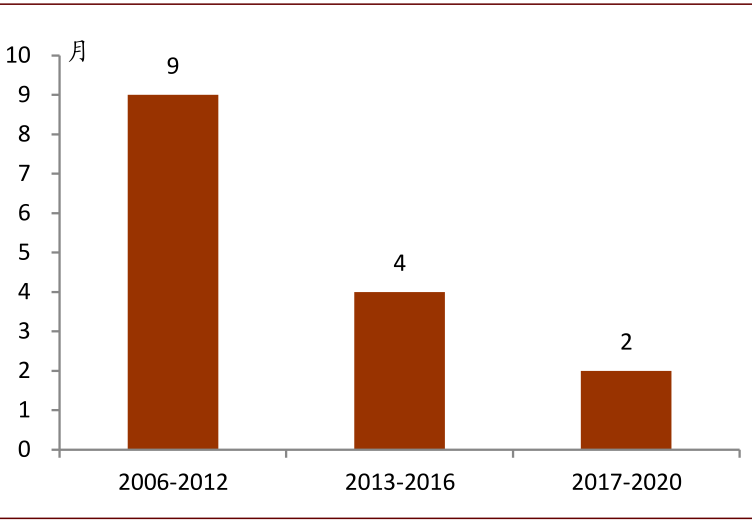

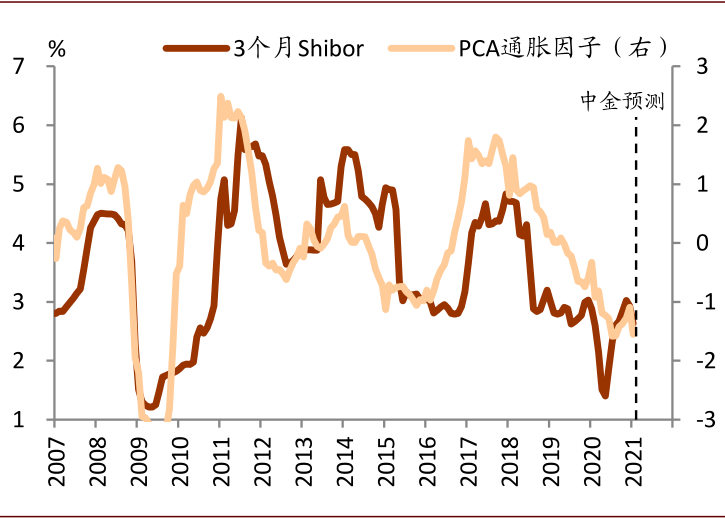

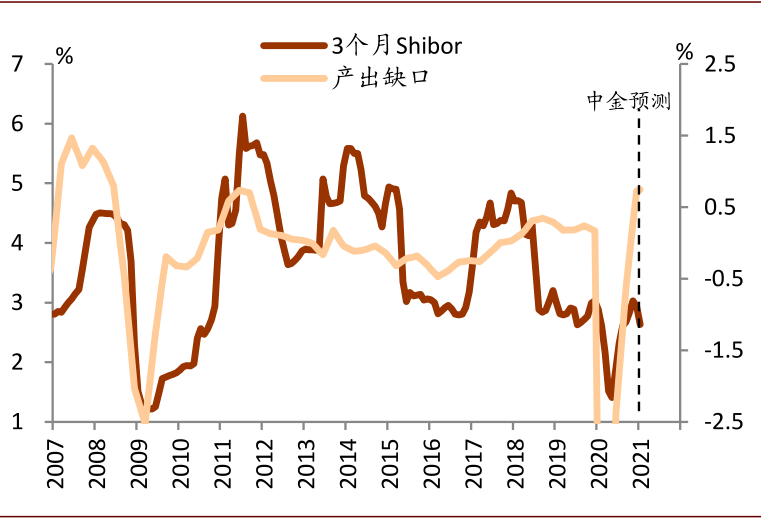

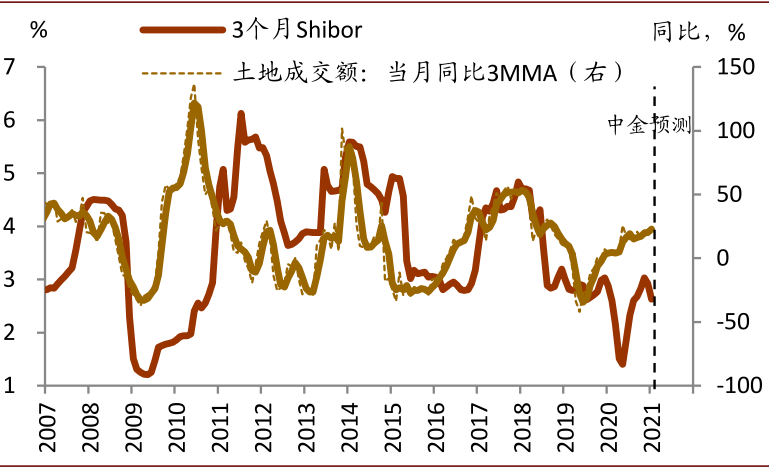

我们也提出货币政策的态势可以从经济周期和金融周期两个维度,增长、通胀和楼市三个因素去理解,除了传统泰勒规则关注的实际产出缺口和通胀(我们采用服务CPI和PPI同比用PCA合成因子、或单变量回归系数加权平均合成),楼市热度(以土地成交价款衡量)也是影响短期利率的重要因素。

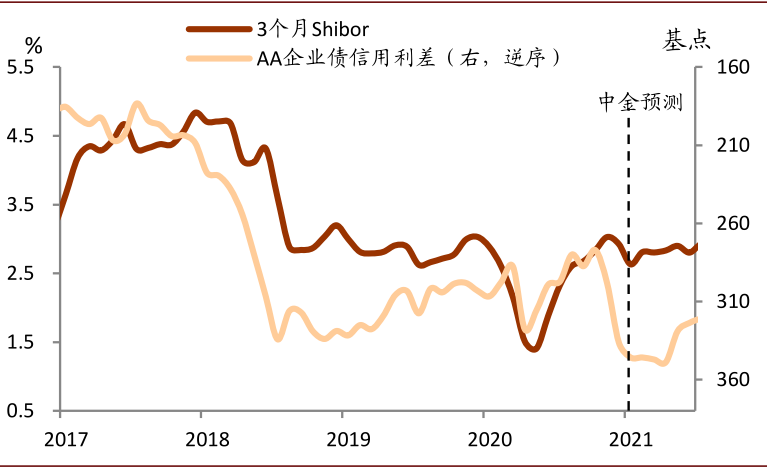

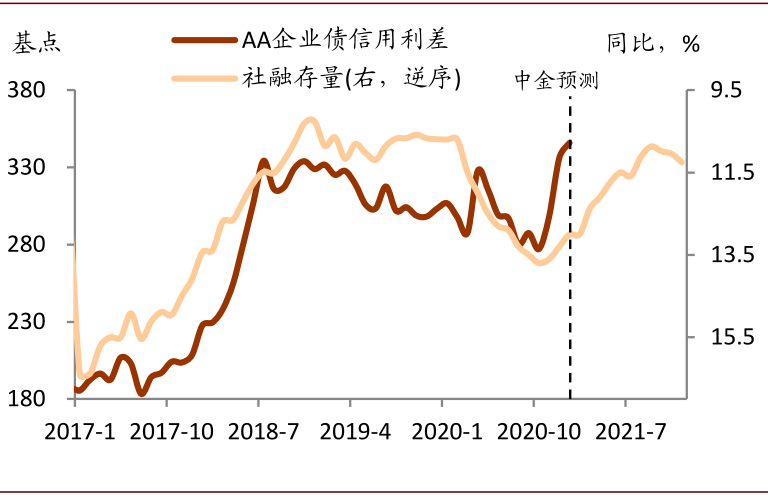

去年宏观杠杆攀升加重今年的还本付息压力,或带来信用风险,我们在货币政策模型中加入信用利差因子,和楼市一起作为金融周期对货币政策影响的补充。2017年下半年金融供给侧改革推出后,低等级信用债利差出现了结构性的上行,信用风险越来越成为货币政策考量的一个因素,在市场自发紧信用时往往需要松货币来对冲,以呵护市场情绪,我们看到2017年下半年以来,信用利差与3M SHIBOR呈负相关关系。

由于影响因素的重要性变化,我们将过去15年分为三个时间段2006-2012、2013-2016、2017年以来,并发现货币政策对通胀的反映程度差别不大,对楼市热度的反应时间越来越快、力度越来越强,同时对信用利差的反应也增大。

2020年二季度后,四因素共同带动SHIBOR触底回升。通胀因子于2020年中由底部回升。疫情冲击下,产出缺口一季度深负,随着疫后复工复产、内外需恢复,二季度后产出缺口逐渐收窄。新增信贷大规模投放同样带动信用利差从高位回落,支持货币政策正常化进程。

图表: SHIBOR对各指标回归系数

资料来源:万得资讯,中金公司研究部。注:2013-2016年为2013年以后数据。

图表: 土地成交价款对 SHIBOR的领先期

资料来源:万得资讯,中金公司研究部

信用风险呼唤松货币,而PPI上升和楼市局部过热风险制约松货币空间

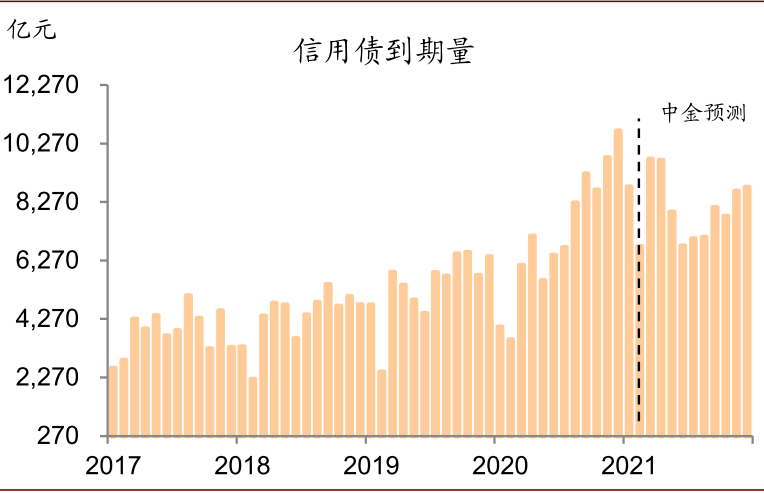

一方面,信用风险释放呼唤松货币,另一方面,PPI上升是输入性通胀,冲击下游企业利润,不足以构成货币收紧的理由,但制约货币宽松空间,楼市局部过热风险短期也是松货币的掣肘。疫情后信贷扩张推升宏观杠杆,随着债务到期还本压力的增大,信用风险事件逐渐增加,11月永煤、华晨等信用债超预期违约事件后,AA级企业债信用利差大幅上行并维持高位。历史上看,信用利差与社融增速负相关,与到期债务量正相关,随着社融增速的放缓、债务到期高峰的来临,信用风险仍然有待释放。今年的货币政策或更多是相机抉择,短期受楼市制约维持中性偏紧,之后随着楼市降温、信用风险升温,货币逐渐放松亦对冲紧信用的影响,相对应的,市场利率短期或高位震荡,随后有所回落。

图表: 3个月 SHIBOR与通胀因子(PCA)

资料来源:万得资讯,中金公司研究部。预测数据截止到2021年12月。

图表: 3个月 SHIBOR与产出缺口

资料来源:万得资讯,中金公司研究部 。预测数据截止到2021年12月。

图表: 3个月 SHIBOR与土地成交价款

资料来源:万得资讯,中金公司研究部。预测数据截止到2021年12月。

图表:3个月SHIBOR与信用债利差

资料来源:万得资讯,中金公司研究部注:土地成交价款为当月同比的3月移动平均值。预测数据截止到2021年6月。

图表: 信用利差与社融同比负相关

资料来源:万得资讯,中金公司研究部。预测数据截止到2021年12月。

图表: 2021年将迎来信用债到期高峰

资料来源:万得资讯,中金公司研究部。2021年5月后到期量经短融历史到期情况调整。预测数据截止到2021年12月。