与节前赚钱效应明显、基金销售如火如荼的盛况相比,牛年市场行情的剧烈震荡让投资者们猝不及防的同时,也大大挫伤了投基热度,新发基金热度降低。在此情形下,基金经理们纷纷另辟蹊径,积极应对市场变化。

重仓抱团股节后大跌

走完二月的最后一个交易日,两市股指继续下探,沪指逼近3500点临界,创业板指七天暴跌16%。

“贡献”最大的,还是在牛年跌跌不休,绿得扎眼的基金重仓股们。

抱团股中,贵州茅台从最高点的2627.88元/股跌至2122.78元/股,市值蒸发6000亿。尽管得抄底资金入场加持,盘中一度翻红,但“中国GDP第三大城市”的名气早已不在。

“创业板一哥”宁德时代收报322.23元/股,跌21.91%。中国中免、爱尔眼科、通策医疗等,亦跌超20%。

股之不幸,段子手之幸。大家纷纷开启自嘲Max模式。原本以为元宵节A股会发个“红包”,结果还是“躲得过初一,躲不过十五”……

公募基金调整进行时

抱团股重挫,直接影响到公募基金的业绩,不少明星基金的净值多日下跌,在同类基金评级中从“优秀”无奈转为“一般”甚至“不佳”。剧烈波动之下,公募基金经理们也不再坐以待“毙”。兴全名将董承非已率先表示“宁愿少赚不多亏”,放弃白酒、新能源,转而加仓地产行业龙头等低估值品种。更多基金经理,则在思考如何“闷声发大财”,心照不宣迈开调仓步伐。

天风证券基于公募基金业已披露的上年四季度持仓信息以及行业信息进行拟合,得到基金在四季度的完整模拟持仓。通过比较公募基金模拟收益与真实收益发现,最近3个交易日公募基金的模拟收益与真实收益之间的偏离相比于2月初显著放大。2月初偏离值在0.5%以内的基金样本超过35%,最近3个交易日偏离值在0.5%以内的样本数量占比已经下降到约只有25%,偏离值整体右移。据此可以推断,推断当前已有公募基金开展一定程度的调仓行为。

兴业证券公布的测算数据也证实了上述判断。据统计,上周偏股主动型基金的净值平均下跌1.18%,平均仓位为74.35%。其中普通股票型基金的平均仓位约88.45%,较上一期下降0.24%;偏股混合型基金的平均仓位约86.07%,较上期上升0.01%;灵活配置型基金的平均仓位约64.56%,较上期下降0.02%;平衡混合型基金的平均仓位约63.65%,较上期下降0.57%。

具体来看,在普通股票型基金中,约有33.06%的基金增加持仓,35.51%的基金减少持仓,31.43%的基金保持仓位不变;偏股混合型基金中,则有39.69%的基金减少持仓,13.70%的基金保持仓位基本不变。

这些基金“赌”对了?

由于公开资料只显示到2020年四季度的公募基金持仓情况,我们不妨通过基金净值与估值的偏离度来观测一番,看看哪些基金的单位实际净值明显跑赢估值。

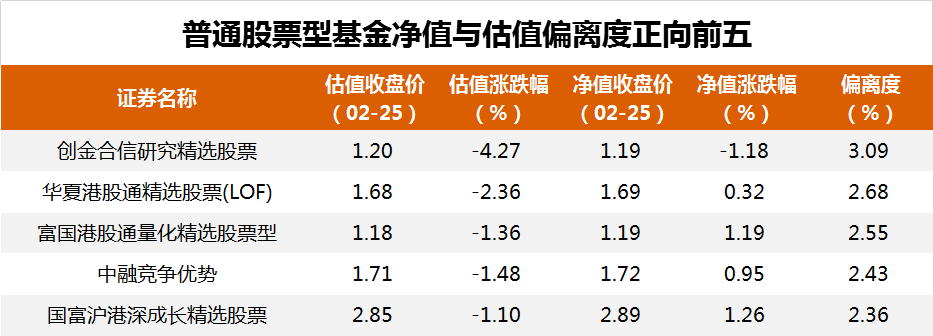

Choice数据显示,截至2月25日收盘,在595只普通股票型基金中,未在封闭期内的产品有550只,其中当日净值与估值的涨跌幅偏离度大于3%的(剔除C类基金,下同)有1只,为王莹管理的创金合信研究精选,估值测算跌4.27%,实际跌1.18%。大于2%的有13只,大于1%的有83只,偏离度在-1%以下的有13只。

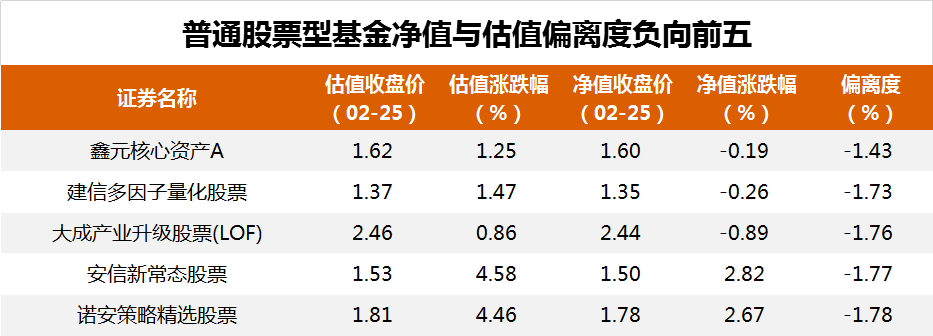

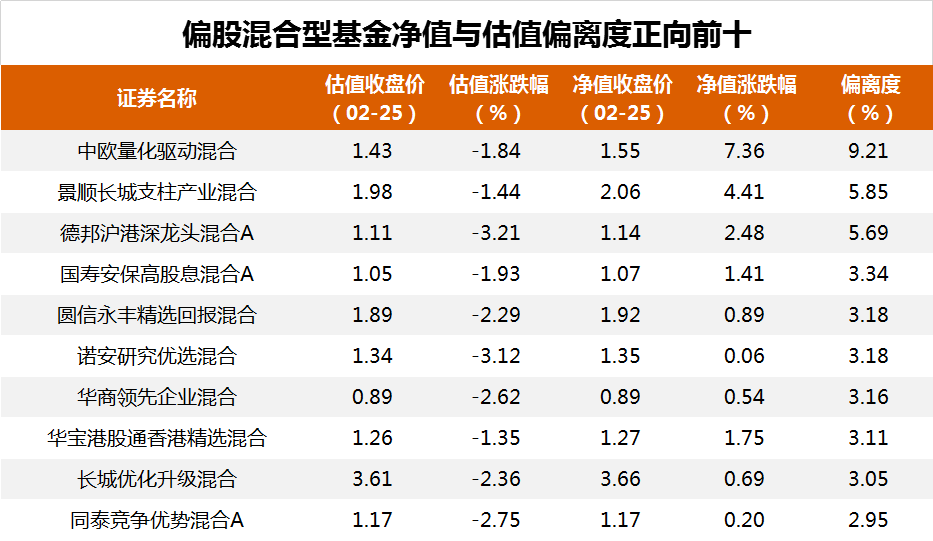

而在1817只偏股混合型基金中,未在封闭期内的产品有1501只,其中当日净值与估值的涨跌幅偏离度大于3%的(剔除C类基金,下同)有9只,大于2%的有44只;偏离度在2%以下的有5只,-1%以下的有39只。

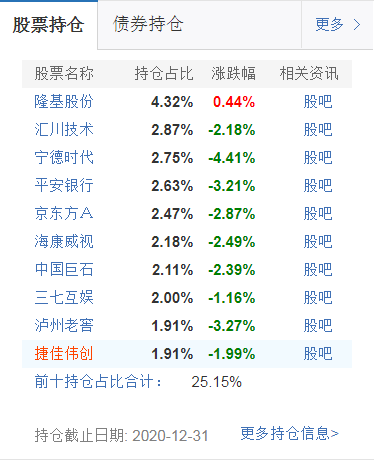

其中偏离最夸张的是曲径管理的中欧量化驱动,偏离度高达9.21%,连持有者都纷纷表示“真是一朵奇葩”。从持仓来看,该基金规模仅2.46亿,前十持仓占比合计25.15%,猜测昨日的偏离应当是有机构巨额赎回所致。

展望未来:

“核心资产”未来几何?

面对市场的剧烈震荡,各方给出了不同观点。

南方基金指出,当前整体上,大盘龙头质地依然突出,不具备瓦解的基础。高估值担忧会随着市场的轮动调整,逐步消化分解。在宏观流动性边际转弱的大背景下,资金的风险偏好环比转弱,有基本面支撑的资产仍会是市场选择的主线。

华宝基金则表示,本轮市场下跌的核心逻辑是部分交易拥挤的板块估值过高,现在处于牛市中期阶段。对于未来市场,总体资产配置的方向是从高估值的“抱团股”,向估值合理的顺周期板块、景气度向好的中盘股进行适度切换。

国信证券认为,不存在所谓“核心资产”的说法,涨起来的就是“核心资产”。基金持股集中度高是常态,当前抱团程度跟历史相比并没有特别夸张,机构重仓股票也一直在随景气变化而变。值得关注的是基金重仓股的估值很高,公募基金重仓的前100大个股市盈率中位数相比市场整体,已经远远突破了2015年的高点。

中信建投总结,目前市场的结构性机会特征仍未发生改变,只是因结构变化、风格转换等尚未形成一致预期,因此盘面热点表现凌乱,增加了操作难度。投资者短线操作上可增加波段频率,谨慎追高,多把握调整时的介入机会,同时可以业绩、估值和成长性为依据,多寻找中长线的储备标的。