12家上市银行交出超预期“成绩单”!

1月25日,常熟银行、长沙银行同日发布2020年业绩快报。至此,包括招商银行、兴业银行、光大银行、中信银行在内的12家A股上市银行已完成未经审计的业绩快报披露工作。经历前三季度净利润普遍下滑态势之后,12家银行全年业绩却普遍触底反弹,均实现净利正增长。

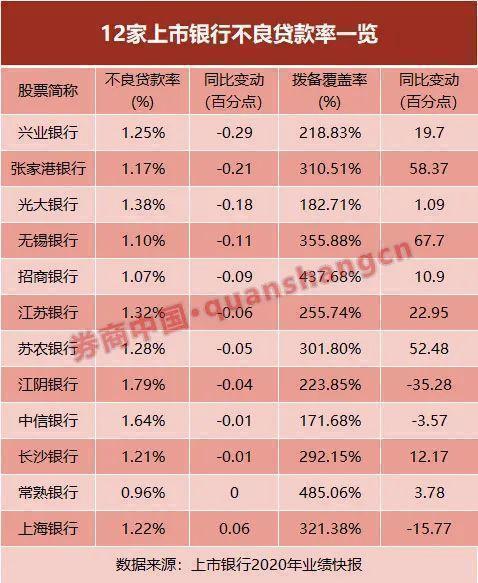

在资产质量方面,除上海银行、常熟银行以外的其余10家银行不良贷款率均有所下降。多家机构研究人士认为,A股上市银行的首批业绩快报可以看出,国内经济稳步复苏,已披露的上市银行2020年业绩快报数据明显好于此前悲观预期。

值得注意的是,超预期的成绩单一度让银行板块迎来“高光时刻”,今年以来中证银行指数已上涨5.63%。年初至今,银行股涨跌分化也较为明显,招商银行、平安银行、邮储银行涨幅分别达到18.57%、16.29%及13.60%。未来,强者恒强的马太效应在银行板块或将更加凸显。

招商证券银行业首席分析师廖志明表示,银行股是A股的价值洼地,具有入手的潜力。廖志明此前预计,今年将是银行股未来3年内行情最好的一年,有望明显跑赢大盘。

全年净利润回归正增长

截至1月25日,A股上市银行中,已陆续有上海银行、兴业银行、招商银行、苏农银行、江苏银行、无锡银行、江阴银行、光大银行、中信银行、张家港行、常熟银行、长沙银行共12家上市银行披露了2020年度业绩快报。

2020年面对疫情冲击和国内外经济的严峻形势,银行业盈利能力承受较大压力。

不过,当前披露的2020年银行业绩快报数据,一举扭转上半年、第三季度净利润普遍下滑,资产质量下降的表现,12家银行净利润均实现同比正增长。

12家披露快报的银行中,有4家股份行、3家城商行和5家农商行。从净利润增长指标看,目前表现最好前三家银行分别是长沙银行、无锡银行、张家港行。

长沙银行全年归母净利润同比增长5.08%,净利润实现53.38亿元。无锡银行、张家港行全年净利润分别同比增长4.96%和4.93%。此外,作为资产总额突破8万亿的招商银行,其全年净利润为973.42亿元,同比增长4.82%。

招商证券廖志明团队指出,中信银行、上海银行、光大银行、兴业银行以及招商银行,这5家银行由2020年第三季度的负增长转为正增长,股份行2020年归母净利润增速较第三季度改善显著。这反映了,经济好转之下,银行让利压力缓解,业绩明显改善。

营收方面,除江阴银行同比下滑2.38%以外,其他11家银行均为同比正增长,不过,各银行之间增长幅度有较为明显的分化。营收增幅前三的银行分别为,江苏银行、兴业银行和无锡银行,均实现10%以上增长,其中江苏银行实现营收520.26亿元,同比增长15.68%;兴业银行和无锡银行分别增长12.04%和10.06%。11家银行中,营收增长相对较低的为上海银行、常熟银行、中信银行,营收分别同比增长1.9%、2.13%和3.81%。12家上市银行营收增速大多保持平稳。

不过,整个银行业来看,商业银行净利润同比呈现微降趋势。1月22日举行的国新办新闻发布会上,银保监会公布了2020年银行业发展的具体数据。银保监会副主席梁涛表示,“初步统计,商业银行实现净利润2万亿元,同比下降1.8%。”

就此,招商证券预计,鉴于商业银行2020年净利润增速大幅改善,A股上市银行整体2020年归母净利润增速-1%左右。

对于银行利润有所下降,银保监会首席风险官兼新闻发言人肖远企解释主要有以下几方面原因:

一是要求银行让利于实体企业,特别是小微企业,让利1.5万亿元的目标已经实现。

二是银保监会严格查处违规收费的行为,过去有一些不合理的收费,在去年基本上都清理掉了,所以银行的费用收入下降。

三是利率市场化改革以后,银行的利差在不断的缩小,是因为存款的负债整体成本上升了。

不良率普遍下降,不良贷款处置仍有压力

资产质量方面,12家上市银行中,除了上海银行不良贷款率比2019年末增加0.06个百分点,常熟银行保持0.96%不变以外,其余10家银行不良贷款率均有不同程度的改善。

其中兴业银行、张家港行、光大银行和无锡银行的不良率下降幅度均超过0.1个百分点,分别下降0.29、0.21、0.18和0.11个百分点。整体上12家上市银行不良率均维持在2%以下的较低水平。

上述银行中,多家银行的资产质量改善较为明显。值得一提的是,兴业银行的资产质量优化幅度较大。截至去年末,该行不良贷款率为1.25%,环比三季度末大幅下降0.29个百分点,创2015年年中以来新低;单季度不良贷款余额也压降71.2亿元,环比降幅达12.5%。

除此之外,招商银行不良率仅为1.07%,创2014年以来新低;江苏银行去年末不良率同比下降0.06个百分点至1.32%,也创2015年以来最低水平。

拨备覆盖率方面,江阴银行、上海银行和中信银行比2019年末指标分别下降35.28、15.77和3.57个百分点,但均高于监管标准。其余9家银行指标均有不同程度改善。其中无锡银行、张家港行和苏农银行三家农商行拨备覆盖率提升明显,均提升50个百分点以上,分别为355.88%、310.51%和301.8%,大幅高于监管要求。

银保监会副主席梁涛在22日的新闻发布会上谈及银行业资产质量时表示,目前银行业主要经营和风险指标处于合理区间,多渠道增强风险抵御能力。数据显示,2020年,银行业共处置不良资产3.02万亿元。截至去年末,银行业不良贷款余额3.5万亿元,较年初增加2816亿元;不良贷款率1.92%,较年初下降0.06个百分点;逾期90天以上贷款与不良贷款比例76%,较年初下降5.1个百分点。

对于去年不良贷款率下降,肖远企表示原因包括三点:

一是银保监会要求银行必须加强风险管控,严防风险。

二是银行加大不良贷款处置力度,去年处置了3.02万亿元的不良资产,力度是空前的。

三是去年经济增长超出预期,经济增长2.3%,为银行不良贷款没有出现大幅反弹创造很好的基础。

肖远企表示,银保监会注重对存量风险的防范和处置,采取了很多措施。比如通过清收、核销、转让等多种形式,处置了这么多不良资产,力度前所未有,金额也是历年最高。

不过,肖远企指出,未来银行业不良贷款的形式还是比较严峻,潜在的不良贷款还有可能增加,不过银保监会走了压力测试,有相应的预案。

安信证券在此前研报中指出,展望全银行业,本轮坏账暴露周期将接近顶峰,当前资产质量认定更加严格、更加真实,即便考虑延期还本付息政策,后续银行的不良生成率也将稳中求有降。

国信证券王剑团队指出,银行业在2020年加大不良确认力度,对资产质量进行了“大洗澡”,同时工业企业利息保障倍数在2020年11月份出现三年来首次回升,而该指标在历史上的拐点往往与不良生成率拐点一致,因而行业资产质量有望迎来拐点。