卫星及应用产业链卫星及应用产业由卫星制造、卫星发射、地面设备、运营服务和应用领域五部分构成。位于产业链上游的卫星制造和卫星发射环节门槛比较高,国营企业占比较大。与发达国家相比,卫星及应用的产业集中度较低。目前,北京是布局相对完善的地区。湖北正在打造全国首条卫星批量化生产线,加大产业集聚效应。

卫星及应用产业链全景梳理:产业链上游门槛高

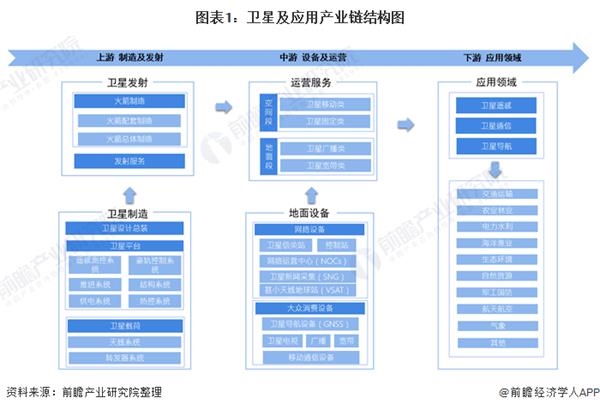

卫星及应用产业由卫星制造、卫星发射、地面设备、运营服务和应用领域五部分构成。其中位于产业链上游的卫星制造环节可以进一步拆分为卫星总体制造、卫星平台和卫星载荷,卫星发射环节进一步分为火箭制造和发射服务;中游地面设备环节和卫星运营服务环节是整个卫星及应用产业链中市场规模占比最大的部分,其中地面设备主要包括网络设备和大众消费设备,卫星运营服务包括空间段运营和地面段运用;下游卫星应用领域主要可分为卫星遥感、卫星通信和卫星导航三大类。

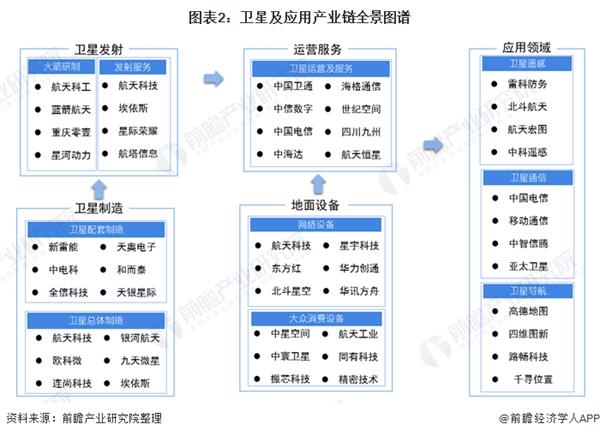

产业链上游的成熟企业较少,技术壁垒较高。我国卫星中的商用卫星数量占比远小于发达国家,而政府及高校运营的公共事业类卫星占比数量较大。目前,中国卫星制造的主力卫国营单位,主要由中国航天科技集团、中国航天科工集团领航、中国东方红卫星股份有限公司等。民营企业在卫星配套的零件制造领域发挥着重要作用,如星敏感器的龙头企业天银机电、时频产品龙头企业天奥电子、钽电容器龙头企业宏达电子等等。卫星发射环节的企业数量与其他环节的企业数量相比之下是最少的,其中,火箭发射门槛较高,技术积累周期很长,代表企业有航天科工、航天科技、蓝箭航天、零壹空间等等。

卫星及应用产业链区域热力图:产业集中度较低

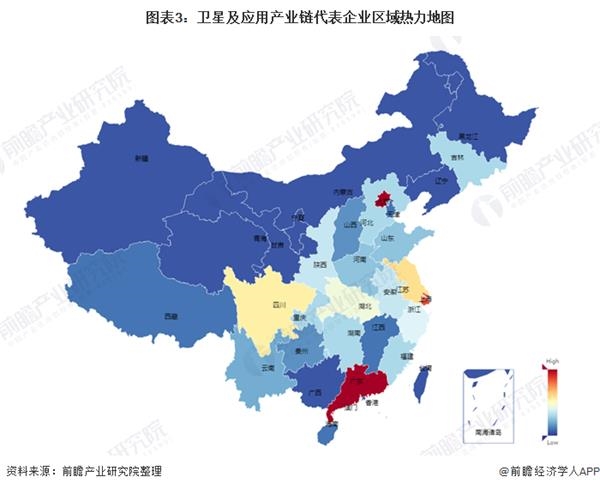

与发达国家相比,中国的卫星及应用产业集中度相对较低。从卫星及应用产业链代表性企业的区域分布情况来看,产业链规模较大的代表性企业主要集中在北京、广东、上海、江苏、四川、湖北等地区。目前,北京具备相对完善的卫星产业链布局,是卫星及应用产业链代表企业最多的地区。

中国卫星及应用产业链企业虽已遍布四条产业链,但在各产业链环节的分布并不均衡,产业集中度有待提高。产业链各环节的代表企业遍布多个地区,如位于北京卫星制造领域的航天科技、中国卫星、银河航天、世纪空间,卫星发射领域的航天科工和蓝箭空间和卫星运营领域的中国卫通,上海卫星发射领域的航天电子,广东卫星制造领域的欧比特,四川卫星发射领域的天奥电子和振芯科技,重庆卫星发射领域的零壹空间,吉林卫星制造领域的长光技术,陕西卫星发射领域的航天动力,湖北卫星发射领域的航天时代等等。各地区需加大龙头企业的带动作用,提升产业集中度。

目前,位于湖北的武汉正在建立首条卫星批量化生产线,加快推进卫星及应用产业的发展,提升产业集聚效应,抢跑太空经济赛道。航天三江、航天火箭、高德红外、锐科激光等一批优秀企业已进驻武汉国家航天产业基地,该基地布局卫星及应用产业链多个环节的项目,具备从研发、制造到应用全产业链发展能力,发展前景可期。

更多数据请参考前瞻产业研究院《中国卫星应用行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。