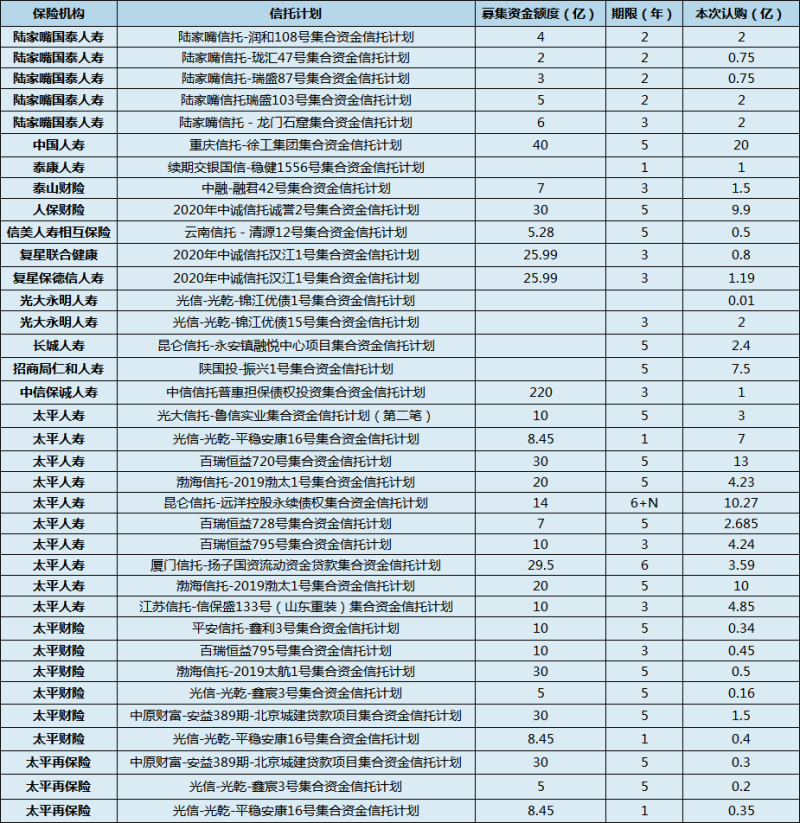

2020年进入尾声,保险公司今年的投资路径图也逐渐浮现。蓝鲸保险对各保险机构披露于中保协的关联交易公告进行统计,2020年至今,太平保险、陆家嘴(11.350,0.06,0.53%)国泰人寿、中国人寿(39.010,-0.77,-1.94%)、泰康人寿、泰山财险、信美人寿相互保险、光大永明人寿等15家险企,认购或续期信托计划涉及关联交易。

去年以来,信托业启动“去通道、去嵌套”业务转型,尽管目前仍存在缺乏积极管理运用信托财产的主动性、利用信托制度的灵活性到处找缝隙、钻空子,千方百计为金融机构的监管套利和限制性领域的资金融通提供便利等问题,但转型也已略显成效。面对保险机构认购信托计划关联交易中可能潜藏的风险,还需要信托机构加强主动管理能力,发挥专业功能、逐步创新,而非做简单的传声筒与通道。

年内15家险企关联交易投向信托计划,扩充实力或江湖救急

2020年保险机构涉及关联交易的信托计划认购动作中,表现最为积极的是太平人寿、太平财险及太平再保险。其中太平人寿认购10项信托计划,太平财险认购6项,太平再保险认购3项,其中,不乏三者共同认购的信托计划,如光信·光乾·平稳安康16号集合资金信托计划,募资额度8.45亿,其中太平人寿出资7亿认购,太平财险出资0.4亿元,太平再保险出资0.35亿元。

陆家嘴国泰信托为陆家嘴国泰人寿股东直接控股的信托机构,因此陆家嘴国泰人寿认购由前者发起的信托计划,构成关联交易。2020年至今,陆家嘴国泰人寿共计认购5项集合资金信托计划,合计认购金额7.5亿元。

中国人寿出资20亿认购重庆信托发起的徐工集团集合资金信托计划,该计划募资额度不超过40亿,期限合计5年,为较为大额的信托计划认购动作;人保财险则出资9.9亿认购2020年中诚信托诚誉2号集合资金信托计划。此外,泰山财险、信美人寿相互保险、光大永明人寿、长城人寿、招商局仁和人寿以及中信保诚人寿也各有认购动作。

从募资目的来看,整体来看,以服务实体经济为主要投向,部分用于借款主体扩大规模,进行项目开发,如长城人寿认购的昆仑信托-永安镇融悦中心项目集合资金信托计划,用于金融街(6.720,0.05,0.75%)控股门头沟融悦中心商业不动产项目建设。

或是进行融资救急,优化债务结构,提供营运资金,如太平人寿认购的昆仑信托-远洋控股永续债权集合资金信托计划,用于偿还远洋控股及子公司所持满足432条件的商业项目存续融资。

部分公告透露了信托计划的合同利率,从4.78%到5.7%不等,其中,招商局仁和人寿认购的陕国投-振兴1号集合资金信托计划,合同利率4.78%,招商局仁和人寿出资7.5亿元;泰山财险出资1.5亿元认购的中融-融君42号集合资金信托计划,合同利率则到达5.7%,用于向龙口矿业集团有限公司置换金融机构借款。

从关联交易的信息梳理来看,部分保险公司认购动作基于通过关联信托机构进行资产配置,如陆家嘴国泰人寿认购陆家嘴信托所发起信托计划,光大永明人寿认购光大信托发起的光信-光乾-锦江优债15号集合资金信托计划;或通过委托关联资管公司进行资金运用,如太平保险,委托太平资产担任财务顾问认购多笔信托计划;也有部分保险机构通过信托计划向关联方输血,如长城人寿信托资金所投向的金融界控股,与其均属于北京金融街投资(集团)有限公司的控股子公司。

谨防利益输送,业内:期待信托机构加强主动管理

在险资的投资路径之中,认购信托计划是常见动向,上海律师协会信托专业委员会副主任冯加庆向蓝鲸保险介绍道,“被称为金融百货公司的信托机构,正在通过其固有的功能以及相对灵活的运营体制、交易结构,广泛的经营范围,逐渐受到保险公司投资合作的青睐;而保险机构相对稳定、巨大体量资金,也被信托机构所看好”。

而在投资动作中,涉及关联交易的现象也并不少见,一位信托业内人士介绍指出,信托公司的关联交易业务由监管部门进行逐笔审批后方可推进。此外,根据监管要求,集合资金不得直接或间接用于关联方,监管相对严格,能够在一定程度上规避关联交易中潜在的违规行为。

但不可否认的是,对于保险机构与信托机构存在交叉持股现象,或是部分保险公司“借道”信托计划为关联方提供资金,其风险都具有一定隐蔽性,在当前严监管环境下,如何规避潜藏风险,防范利益输送,是各方需要积极应对的关键。

重点之一,在于信托机构对于风险的把控与保障,在信托计划的发起、设立、监控等流程中,发挥专业的主动管理功能。据冯加庆介绍,信托产品中主动管理类产品可以分为“强、中、弱”三个维度,弱主动管理类主要是以较低的费率博取较大的规模总量;强、中主动管理类则主要在项目、获得资金方面发挥更多的作用。

2019年,银保监会下发《关于保险资金投资集合资金信托有关事项的通知》,明确保险资金投资集合资金信托,应当在信托合同中明确约定权责义务,禁止将资金信托作为通道。资金信托应当由受托人自主管理,并承担产品设计、项目筛选、尽职调查、投资决策、实施及后续管理等主动管理责任。

同期,资管新规实施,信托业启动“去通道、去嵌套、去杠杆”的逐步转型,今年年初,银保监会向信托公司明确压缩通道及融资类信托业务的目标要求,6月,银保监会再度下发《关于信托公司风险资产处置相关工作的通知》,要求逐步压缩违法违规的融资类信托业务。

近日,在2020年中国信托业年会上,银保监会副主席黄洪对信托机构目前仍然存在的诸多问题进行敲打。包括缺乏积极管理运用信托财产的主动性,依然对通过简单的影子银行业务和通道类业务盈利存在路径依赖和幻想,主要提供同质化、低端化的信托产品。利用信托制度的灵活性到处找缝隙、钻空子,千方百计为金融机构的监管套利和限制性领域的资金融通提供便利等等。

但也有所成效,中国信托业协会披露数据显示,截止今年3季度末,信托行业管理信托资产规模同比下降5.16%,季末余额较上季末继续压缩,融资类信托余额较2季度末减少4966.43亿元,在业内看来,这正是“去通道”转型的表现。

“信托业实施转型,并非易事,也难在短期内获得较大突破,需要信托机构在人员配备、风控系统搭建等方面再下更多功夫,打消之前凭借牌照红利获取收益的‘捷径思维”,前述信托业内人士指出,而针对于保险机构认购信托计划涉及关联交易的合作模式,期望信托机构不再只是保险公司的传声筒、通道,而是更多地发挥专业功能、作用,并在过程中进行创新。