核心观点:

美元周期的时长是多少年?实际美元指数的周期时长是16至18年。关于这一点的市场共识度目前还不高,背后有其原因,也说明美元指数还有下行空间。

美元周期究竟是什么性质的周期?更可能属于金融周期的性质。美元周期不简单等同于美国货币政策周期,但美国货币政策对美元的强弱转换很重要。

美元周期具备金融周期属性的原因是什么?原因在于美元作为全球中心货币,其币值的强弱对于全球范围的信用扩张和收缩具有显著影响。

问:美元周期的时长是多少年?

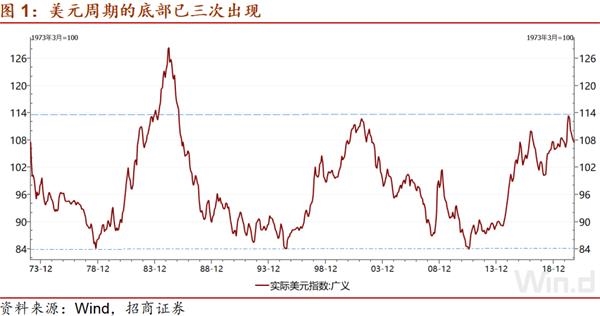

答:16至18年。为什么?确定周期时长的方法很多,有些可能非常复杂,不过大道至简,一个简单的方法是看拐点。见图1、图2.1973年以来,美联储统计和公布的实际美元指数的底部已经出现了三次,分别是在1978年10月,1995年7月和2011年7月,其周期时长分别为17.8年和16年。美元周期的顶部应该也已出现了三次,分别是1985年3月,2002年2月和2020年4月,其周期时长分别为17年和18年。据此可以推论,实际美元指数的周期时长是16至18年。

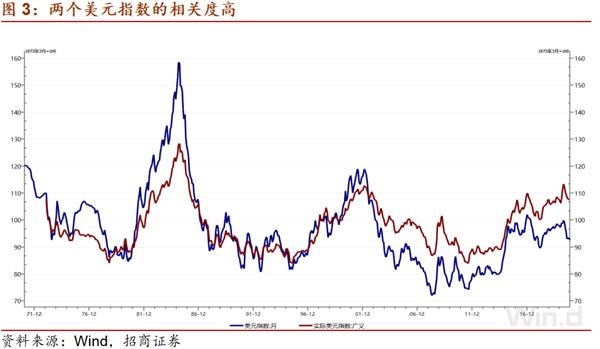

美元周期16至18年时长的共识度并不是非常高。以我有限的认知范围,对美元周期时长的看法有一定分歧,对16至18年时长的共识度并不是非常高。我想原因大概有几个:一是,日常最关注美元走势的外汇交易员,由于杠杆率非常高,因而对最短期的走势和趋势波动最为关心,对长期趋势的关注度低。二是,图3可见,我们常使用的美元指数(DXY)与实际美元指数相比,波动略大,周期特征不足够明显。比如,实际美元指数的本轮高点明确出现在2020年4月,而美元指数(DXY)则出现在2016年12月,但呈双头特征。再如,实际美元指数的低点均巧合为84,而美元指数(DXY)的低点则逐级下降。三是,美元指数的数据开始于布雷顿森林体系解体后的1970年代初,至今仅有50年的时间序列,还没有能够呈现三次16至18年完整的周期。从完美主义的角度看,还不能满足归纳法的要求。四是,主流的宏观经济学将汇率视为价格信号,在信息充分的假设下呈现随机漫步的状态,谈何周期?当然,主流宏观经济学在2008年次贷危机之后,更需要思考的是自身范式的革命,才能跟上时代,不被淘汰。市场角度看,低共识度也说明美元指数的下行还有空间。

问:美元周期究竟是什么性质的周期?

答:更可能属于金融周期的性质。美元周期究竟是什么性质的周期?换句话说,驱动美元指数周而复始波动背后的因素,究竟是来自实体经济还是金融领域,是主要由利率等价格因素决定还是由国际资本流动等数量因素驱动,是来自美国国内还是国际间的因素等。从周期的时长来说,显然美元周期应该不是与实体经济密切相关的比如库存因素,设备投资因素所决定,更像是最近15年来热议的金融因素所决定,一般认为金融周期的时长是在15至20年。

美元周期不简单等同于美国货币政策周期,但美国货币政策对美元的强弱转换很重要。2020年5月以来,我在多篇报告中强调,美联储在今年3月至4月的大规模宽松货币政策是美元指数告别强势进入弱势的关键转折因素。这引起一些争议,有观点反驳说从过去看美联储货币政策变化与美元强弱转变并不简单一致。这个争议问题,如果用16至18年中周期的视角来看非常容易理解:以下图为例,2002年2月至2011年7月是上一轮美元弱势周期,持续9年,足以包含一轮完整的美国经济周期(Business Cycle),也就意味着包含一轮完整的美联储加息和降息周期。也就是说,美联储货币政策变化是美元周期强弱转变的条件之一,货币政策改变驱动了金融周期,但金融周期的持续时间更长,关键变量多于经济周期和货币政策周期考虑的实体经济因素。

问:美元周期具备金融周期属性的原因是什么?

答:原因在于美元作为全球中心货币,其币值的强弱对于全球范围的信用扩张和收缩具有显著影响。下图可见,尽管美国的GDP仅占全球的四分之一,与美国直接有关的国际贸易仅占全球贸易总额的11%,但美元在全球的支付中占比超过40%,在全球贸易计价、国际间借贷和国际间债券标价和发行交易中的占比在50%左右。这意味着,美元的强弱通过改变相关各方的资产负债表,对全球范围内的贸易信贷、商业信用、银行信贷和债券发行及交易产生实质性影响,引发全球范围内的信用扩张和收缩,进而影响全球经济增长和价格水平,并且与美元汇率本身产生一系列反馈关系。这可能是理解实际美元指数周期波动谜题的一个关键。